投資信託ビギナーの方向けの連載記事 第27回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回のテーマは「バブルって何だろう」です。

なるべく難しい言葉を使わず、ふんわりでも伝わるよう解説してみます。

あくまでイメージ重視のため、アカデミックな解説が欲しい方はすいませんが他を当たってください。

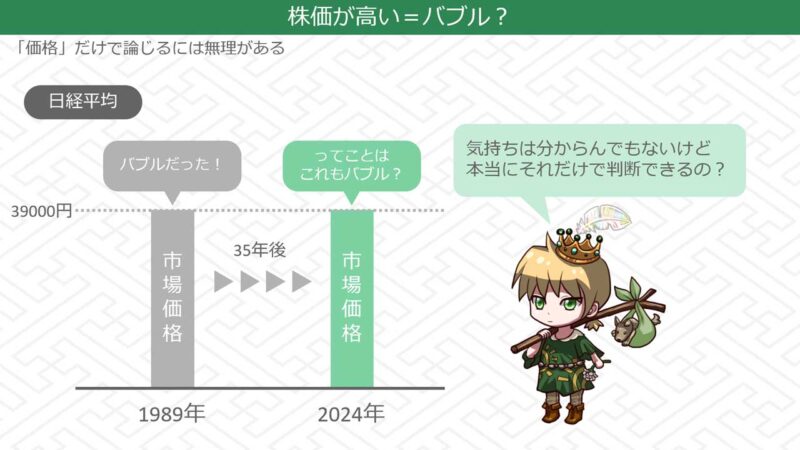

2024年、日経平均がついに1989年以来の最高値を更新しました。

ざっくり35年ぶり?1989年の時点でそこまで到達したのがどれだけ異常な事だったのか思い知らされます。

そんなバブル最高値に並んだために「今(2024年)の株価はバブルだ!」と主張する声をあちこちで耳にするようになりました。

個人の感想である以上その主張を引っ込めさせる事は出来ません。

しかし安易なバブル論に振り回されてロクでもない投資行動を取ってしまう前に、ここで「バブルって何だろう」を考えてみましょう。

バブルはシャボン玉?ビールの泡?

まずはバブルの定義を確認してみましょう。

バブルは「泡」という意味で、実態の価値以上の評価(泡の部分)が生じている経済状態のこと。

出典:知るぽると「バブル経済」

知るぽるとの解説はビールの泡のようなものをイメージしているようです。

ヘタクソが注いだほとんど泡みたいなビールはバブルの極致なのでしょう。

・・・もしかして皆このイメージだった?

私は「バブルが弾ける」という表現に基づいて、ある日突然弾けて消えるシャボン玉みたいのをイメージしていました。

どちらにせよ、実態なき価格形成が成された状態なのは間違いないでしょう。

実質価値と市場価格の乖離で考える

冒頭に挙げた主張を再掲します。

1989年に日経平均39000円を付けた⇒バブルだった

2024年に日経平均39000円を付けた⇒じゃあ今回もバブルだろう?

上っ面だけで解釈すれば、そう言いたくなる気持ちも分かります。

しかしこれだけでは判断材料が足りないのです。

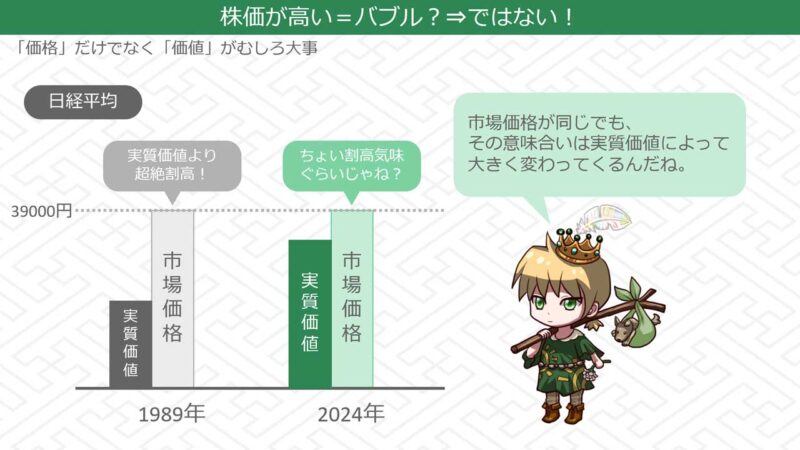

株式には実質価値があります。

その実質価値に対し市場価格(株価)が説明つかないぐらい上方乖離している状態をバブルと呼びます。

買い手勢が売り手勢を上回る限りバブル形成は続くのですが、どこかのタイミングでパワーバランスが逆転すると多くの市場参加者は脱兎の如く売り逃げようとします。

これが「バブル崩壊」。

多くの場合、下落は実質価値程度では収まらず、大きく下方乖離した状態まで急降下しがちです。

市場参加者がビビりに支配されると必要以上に割り引かれた水準まで落ち込みやすくなるのです。

(私はこの現象を「ビビり割」と呼んでいます)

バブルの崩壊は先に述べた「実質価値に対し市場価格が説明つかないぐらい上方乖離している状態」がトリガーとなります。

つまりバブルか否かは実質価値と市場価格のギャップの大きさで決まると言えます。

1989年に日経平均39000円を付けた⇒バブルだった

2024年に日経平均39000円を付けた⇒じゃあ今回もバブルだろう?

この主張は実質価値そっちのけで市場価格のみでしか語っておらず、理屈として成立していないのがお分かりいただけるでしょう。

ではもしも1989年の実質価値と市場価格のギャップがものすごく大きいもので、2024年はそのギャップがあまり大きくなかったら?

だとすると2024年は「ちょっと割高」程度で4万円や5万円そこらではまだバブルと呼べないレベルと解釈できます。

(あくまで実質価値が図ぐらいだったらの話ね)

逆に2024年の実質価値⇔市場価格ギャップが1989年並みだと言う事になれば確かにバブルでしょう。

それどころか3万円ぐらいからそれなりにバブル感が出ていながらもたまたま弾けなかっただけ、とも解釈できます。

このようにバブル論は実質価値ありきです。

市場価格のみで語るバブル論は主張そのものの実態がなく、ただ空転するばかりとなるので厳に慎みましょう。

バブルか否かの判断が割れる理由

ここまでの解説を読んで「実質価値ってそもそも何だ」と思った方もおられるでしょう。

たしかにこれが分かれば苦労はしないように思えます。

株式の場合で考えてみましょう。

ざっくり言うと、その企業が今後得られるであろう利益を将来の不確実性に応じて割り引いたものです。

大儲けが期待される企業は「今後得られるであろう利益」が大きいので実質価値は高く見積もられます。

対してその大儲けが本当に実現するか怪しい場合は「将来の不確実性」が大きいので実質価値は低く見積もられます。

身も蓋もなく言ってしまうと「今後得られるであろう利益」は市場参加者がそれぞれ思い描く皮算用です。

もっともらしい予測を立てている人はカチンとくるかも知れませんがお構いなしに断言しましょう。

皮算用です。

そして「将来の不確実性」についても市場参加者がそれぞれ思い描く「個人の感想」に過ぎません。

結局どちらも市場参加者が何となく決めている隠しパラメータであり、どうやっても統一見解が出るものではないのです。

そのため実質価値を低く見積もる人はバブルと言い、高く見積もる人はバブルでないと言い、意見が割れてしまいます。

ネットメディアでもっともらしい記事があったとしても「それってあなたの感想ですよね?」と一蹴してしまいましょう。

さいごに:バブルは事前に予想できない

「バブルって何だろう」をテーマに、実質価値と市場価格のギャップで決まるという話をしてきました。

ただギャップがものすごく大きくても今すぐ弾けるかは誰にも分からないため、正直言うとバブル論に首を突っ込む事自体が不毛だと断言しておきます。

バブルが弾けて見るも無残な大暴落をしたところまで観測されて初めて「あそこがバブルだった」と後付けで分かるんだよねぇ。

弾けてもない時点であーだこーだと気を揉んでも意味はありません。

今日のご飯何を食べるか考えてた方がよほど生産的でしょう。

思えばコロナショックからの回復期である2020年末ぐらいも「もうバブルだ、もう崩壊が来る」と論じていた人がいました。

我々はそれを未来か見てるからどれほどのトンデモ論だったか分かるのですが、真に受けた人も少なからずいたでしょう。

実際コロナの流行が今後どうなっていくか見えない時期でもあったわけですし。

しかしそれを信じて全ての資産を現金化してしまった人は今どれだけの機会損失を負ってしまったかと考えると、安易に逃げ道に手を伸ばす代償が理解出来るでしょう。

特にインデックス投資は全ての暴騰にも暴落にも付き合い、市場平均を持ち続ける投資手法です。

つまらないノイズに振り回されてはいけません、インデックス投資家であるならば。

以上、「バブルって何だろう?」の解説でした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

投資をしないリスクは確かに存在します。

預貯金一辺倒だとインフレに負けちゃうじゃないかという主張もよく見受けられます。

そういう人ってデフレになったら「もう投資しなくていいや」ってなるのかなぁ?

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント