資金調達を考えたときに「実際に資金調達には、どのくらいの選択肢があるのか?」、経営者が抱える一番の課題が資金調達ですが「選択肢がどのくらいあるのか?」すら知らない経営者が多いのが実態です。今回は資金調達方法の選択肢をすべて解説していきます。

資金調達方法は大きく3つにわかれます。

- 会社の「資産」を何らかの形で資金に変える = アセット・ファイナンス

- 誰かから借りる「負債」によって資金調達をする = デッド・ファイナンス

- 会社に投資をしてもらう「資本」によって資金調達をする = エクイティ・ファイナンス

の3つです。

「資金調達」といって、真っ先に思いつくのは「銀行融資」だと思いますが、負債による資金調達以外にも色々な方法があるのです。

1.「資産」を何らかの形で資金に変える = アセット・ファイナンス

資金調達方法その1.使っていない資産を売る

シンプルな資金調達方法は、すでに会社が保有している資産を売るという方法です。資産を売れば売却代金が支払われるので、その資金を調達するのです。

売却できる会社の資産はある程度の金額があるものになりますが

- 不動産

- 自働車

- 有価証券

- 機械設備

- 権利(営業権、商標権、特許権)

などが該当します。

資金調達方法その2.無駄な在庫を売る

在庫は多くのコストが発生する負債です。売れる見込みのある適正な在庫であれば保有していても、問題ありませんが、過剰に在庫を持っている状態は毎月の在庫の管理コスト、保管コストが発生するだけなのです。

利益がでない状態でたたき売りしなければならないケースもありますが、利益が出る出ないにかかわらず、適正な在庫量に合わせることと資金調達の両方を実現できる方法として、無駄な在庫の処分は検討すべきなのです。

資金調達方法その3.売掛債権を売る(ファクタリング)

売掛債権というのは、クライアントへ商品やサービスを納品・提供して、その代金が支払われる権利のことです。売掛金が支払われるまで、一般的に30日~60日の期間が発生してしまいます。売掛金が支払われるより早く、売掛債権を売却することで資金調達する方法を「ファクタリング」と呼ぶのです。

ファクタリングを利用すれば、手数料は発生しますが即日現金化することが可能です。

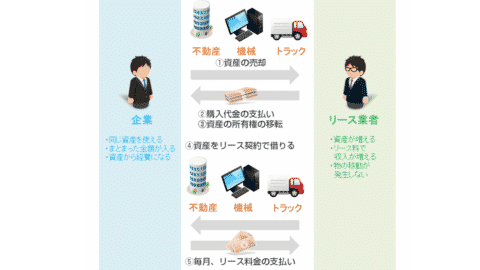

資金調達方法その4.セール&リースバック

資産を売却して資金調達を検討したとしても、営業上利用している設備を売却すると、会社が運営できなくなります。

- 自働車

- 不動産

- 機械設備

など、売却すると事業が成り立たない資産の場合は、売却した後にそのままリース契約を結んで借りて、使い続ける「セール&リースバック」という方法がとれます。リース契約では、毎月の利用料金として「リース料」が発生しますが、「売却資金」は一括で入ってくるので、まとまった金額の資金調達に有効な資金調達方法なのです。

資金調達方法その5.不動産リースバック

不動産リースバックは、リースバックの一種です。会社経営者や個人事業主の持ち家を売却して資金調達に利用します。持ち家を売却すると同時に賃貸で借りて、家賃(リース料)を支払って住み続けられる仕組みとなっています。

審査なしで、まとまった金額の資金調達ができ、持ち家に住み続けられるので、家族や知人にも知られずにできる資金調達方法です。また、一度売却した持ち家も、資金に余裕ができれば、買い戻すこともできます。

資金調達方法その6.営業権を売る

開拓している顧客網や代理店網、特許やライセンス(営業権)、商標、開発権、ブランドなど「もの」がないけれども価値のある資産「無形資産」というものがあります。「無形資産」も、M&Aを利用することで売却(譲渡)が可能です。「営業権の譲渡」で資金調達することができるのです。

資金調達方法その7.売掛金・売掛債権回収

100社と取引があって、商品やサービスを納品していた場合に100社すべてが期日通りに入金してくれるわけではありません。一定の割合で支払いがない取引先もでてきてしまいます。本来は、もらえる資金(売掛金)がもらえていない状況なのですから、売掛金(売掛債権)回収を積極的に行うことで、未回収分の売上の資金調達が可能になります。

売掛金(売掛債権)回収に取引先が応じない場合は、内容証明や民事調停、少額訴訟、通常訴訟などの法的な手続きを取ることができます。何もしないと一定期間後に債権が消滅(時効を迎えて)しまうので、資金調達や資金繰り改善のためには、売掛金(売掛債権)回収にも力を入れる必要があります。

資金調達方法その8.法人保険を解約する

個人と同じように、法人でも、生命保険(定期保険)や医療保険に加入している会社も少なくありません。経営者の生命保険活用は節税対策の一環として、緊急時の資金調達方法として、多くの企業に採用されているのです。

法人保険に加入していれば

- 解約することで「解約返戻金」を受け取り資金調達する

- 解約せずに「契約貸付制度」を利用し資金調達する

2つの資金調達方法があります。

当然、満期になる前に解約してしまえば、解約返戻金が少なくなる可能性もありますが、資金調達が必要な状況では、審査の発生しない法人保険を利用した資金調達方法は、非常に有力な選択肢になるのです。

資金調達方法その9.オフィスの敷金(保証金)を回収する

オフィス。店舗、工場などの不動産を契約する場合、個人であれば敷金0円の物件が増えてきましたが、法人の場合は6カ月~12カ月分の敷金(保証金)が発生するのが平均的な相場です。下手すれば、1年分の家賃を支払うのですから、かなりのコストを預託していることになります。

敷金(保証金)は契約終了後に返還されるお金ですが、原状回復に費用がかかればその金額は差し引かれます。この敷金(保証金)は交渉によって取り戻すことができるのです。

方法はいくつかありますが、例えば「毎月の家賃を数%割り増しする代わりに敷金(保証金)は返金してください。」という交渉もできるのです。毎月の賃料が増えても、一時的に敷金(保証金)が戻れば資金調達になるのです。

資金調達方法その10.経営者への貸付・仮払金を回収する

中小企業、オーナー企業の場合は、「経営者個人が会社からお金を借りている=役員貸付金が発生している」というケースが少なくありません。経営者個人への貸付金を会社に返済してもらうこと自体が、資金調達になります。

また、経営者の「役員貸付金」「仮払金」が高額な金額が残っている、毎年積みあがっているという状況だと、銀行や金融機関の融資の評価が極端に悪化します。「お金を貸しても、経営者が個人的に使いこんでしまう」と懸念されてしまうためです。資金調達だけでなく、銀行や金融機関の評価を高めるためにも、経営者の「役員貸付金」「仮払金」の回収、解消は必要不可欠なのです。

資金調達方法その11.火災保険・地震保険の保険金請求で資金調達する

持ち家に火災保険や地震保険をかけている経営者や役員の方も少なくないはずです。火災保険というのは、台風や竜巻などの自然災害でも、保険金が下りるのです。実際に被害に気付いていない方でも、専門家に持ち家を調査してもらえれば、高い確率で平均100万円前後の保険金を請求できる損害が見つかるのです。

火災保険や地震保険の保険金請求は、担保や保証人なしで、返済する必要のない資金が調達できる資金調達方法です。

2.「負債」によって資金調達をする = デッド・ファイナンス

資金調達方法その12.国や地方公共団体から借りる公的融資

「低金利」かち「審査が通りやすい」資金調達方法が「公的融資」です。政府系金融機関、地方公共団体、信用保証協会など公的な機関からお金を借りることができます。

政府系金融機関

- 日本政策金融公庫

- 商工組合中央金庫

地方公共団体の制度融資

- 都道府県や市区町村が設けている制度融資のこと。取扱金融機関の融資を自治体が資金提供、信用保証協会が保証する形で行う

信用保証協会の保証付融資

- 民間の金融機関の融資に対して、信用保証協会が保証するもの(貸し倒れが発生したら、信用保証協会が融資先の代わりに金融機関に代位弁済する)。金融機関は「貸し倒れリスク」が回避できるので信用力が低い中小企業に対しても融資ができるようになる

公的融資は、民間融資よりも、「金利が低金利」「審査が通りやすい」というメリットがあり、中小企業、小規模事業者、これから創業する方などが、まず検討すべき資金調達方法と言えます。

資金調達方法その13.銀行融資

最もメジャーな資金調達方法は、銀行から融資を受ける「銀行融資」です。

銀行融資には

- 信用保証協会が保証する形の「信用保証協会の保証付融資」

- 銀行が独自で融資する「プロパー融資」

があります。

- 信用力の低い企業 → 信用保証協会の保証付融資

- 返済実績のある信用力の高い企業 → プロパー融資

という使い分けになります。

「プロパー融資」の場合は、貸し倒れリスクを銀行が100%負うため、一定の信用力がないと利用できないものです。「信用保証協会の保証付融資」で返済実績を積むことや十分な収益性のある企業でないとプロパー融資は利用できません。

「信用保証協会の保証付融資」も、20%は銀行が貸し倒れリスクを負うため、どんな会社でも借りられるわけではありませんが、80%は信用保証協会が貸し倒れリスクを負うため、中小企業や零細企業、起業間もない企業であっても、融資を受けられる可能性があります。

資金調達方法その14.ビジネスローン

- 「信用保証協会の保証付融資も利用できない。」

- 「プロパー融資も、もちろん利用できない。」

銀行から借りられない信用力の低い中小企業、零細企業のために開発されたローン商品がビジネスローンです。

「無担保」「第三者保証人なし」で利用でき、審査も甘い事業用のローンですが、その分「高い金利」が設定されています。

ビジネスローンを提供しているのは、銀行やノンバンク(消費者金融・事業者金融)ですが、銀行はビジネスローンの提供に積極的ではなく、メインは、ノンバンク(消費者金融・事業者金融)になります。一部、ネット銀行が積極的にビジネスローンを展開しています。

ノンバンクのビジネスローンは、審査が甘く、即日融資も可能ですので、資金繰りがひっぱくしている企業の資金調達で活躍します。

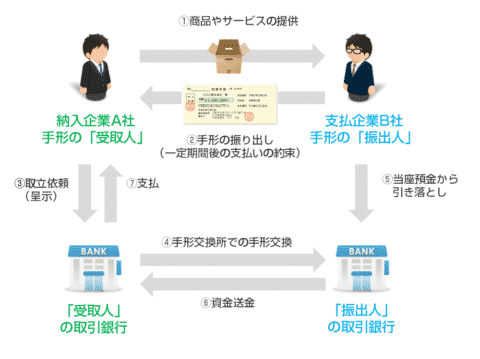

資金調達方法その15.手形割引

企業が、商品の納品やサービスの提供をしたときに、「請求書による支払い」ではなく、「手形での支払い」を受けることもあります。大手メーカーなどの大企業との取引では、「手形」が利用されることも少なくありません。「手形」は、「売掛債権」よりも、支払いまでの期間が長く、なかなか資金化できないデメリットがあります。

手形を早期に資金化するために、手形を銀行に売却する「手形割引」という資金調達方法があるのです。

売掛債権を譲渡する「ファクタリング」と、手形を譲渡する「手形割引」の違いは、手形割引で銀行に譲渡した手形が不渡り(振り出した企業が倒産)した場合に、買い戻す義務が発生することです。「買い戻し」の義務があるため、手形割引は「融資」「貸付」の一種として分類されます。売掛債権を譲渡する「ファクタリング」とは似て非なるものなのです。

資金調達方法その16.取引先から借りる「前払い(前受金)システムの導入」

日本の商取引では、商品やサービスを提供し、請求書を送り、請求書の期日までに入金されるという支払いフローが一般的です。これは「信用取引(掛け取引)」と呼ばれるもので、商品の納品、サービスの提供から、入金まで30日~90日の日数が必要になってしまうのです。

しかし、サービスや商品力に自信があれば「この商品は前払いです。」「このサービスは前払いです。」と、「前払い」にしてもらうこともできるのです。前払い(前受金)システムへのが切替できれば、30日~90日分の売上の資金調達が可能になりますし、「入金が先で支払いが後」という形になるので、資金繰りも大幅に改善するのです。

前払いシステムの導入でビジネスが成り立つのであれば、キャッシュフローを改善する大きな手法となります。

資金調達方法その17.従業員から借りる「社内預金制度」

社内預金制度というのは、社員が会社に預金をする制度です。会社にとっては「社員からお金を預かる=資金調達する」形となります。社内預金制度では、社員に対して最低利息:年率0.5%以上の利息を付けることが義務付けられていて、任意加入となります。

銀行融資で借入利息が年率3.0~5.0%だとしたら、社員に利息負担が年率0.5%で借りた方が資金調達コストは大幅に抑えられます。また社員にとっても、現在の銀行金利は0.001%という時代ですから、年率0.5%以上というのは十分に魅力的な利息とも言えるのです。会社と社員が双方にメリットがある資金調達方法が「社内預金制度」なのです。

「社内預金制度」を導入するためには社員と会社の信頼関係が前提になりますが、導入できればより会社への信頼性が強まり、就業意欲・モチベーションも高まるのです。

資金調達方法その18.流動資産担保融資「ABL」

流動資産担保融資「ABL」とは、流動資産を担保にした融資のことです。流動資産とは、すぐに現金化できる資産のことで、在庫(原材料、商品、製品、仕掛け品)、売掛金、手形、機械設備などが該当します。販売して売れるまで活用できない在庫を担保として資金調達ができるので、不動産などの担保を持っていない中小企業でも利用しやすい資金調達方法となっています。

ABLでは「動産譲渡登記」で登記をすることで、動産を担保に融資をすることが可能になるのです。信用保証協会が在庫や売掛債権を担保にした融資を保証してくれる「ABL保証」もあるので、借りやすい資金調達方法として注目されています。

資金調達方法その19.売掛債権担保ローン(売掛債権担保融資)

売掛債権担保ローン(売掛債権担保融資)というのは、「売掛債権」を担保にしたローン・融資のことです。売掛債権も「債権譲渡登記」という形で登記所で公的に担保権を証明できるので、担保として効力が発揮され、金融機関は売掛債権を担保として融資をすることができるのです。

売掛債権譲渡の「ファクタリング」と混同される方も多いのですが、ファクタリングは「売掛債権譲渡」、売掛債権担保ローンは「売掛債権担保融資」であって、あくまでも「ローン商品」です。

資金調達方法その20.不動産担保ローン

不動産担保ローンは、不動産を担保としたローンです。銀行やノンバンクが提供しています。一般的に担保の掛目は70%とされていて、不動産評価額の7割を限度額として借りることが可能になります。不動産は、流動資産や売掛債権と比較すると価格の変動が大きい為、掛目が小さくなってしまいます。

担保にできる不動産は、2番抵当、3番手抵当、借地権、家族所有物件、再建築不可物件、など悪条件の物件でも利用できます。

資金調達方法その21.法人カードでのキャッシング

法人カードは、経費支払いに利用できるクレジットカードのことですが、いくつかの法人カードでは「キャッシング機能」が付帯されています。法人名義の法人カードでキャッシングするということは、事業資金に利用できる資金調達ということになります。

限度額が小さい、法人カードの発行には時間がかかるというデメリットはありますが、ビジネスローンよりも、審査が甘い、金利が低金利、24時間365日コンビニATMで借り入れ可能というメリットもある資金調達方法です。

資金調達方法その22.借り換え

金利の高い借入(融資・ローン)から、金利の低い借入(融資・ローン)借り換えることを「借り換え」と言います。

- 金利の高い融資 銀行A 1000万円 金利:年率15%

- 金利の低い融資 銀行B 金利:年率12%

という状態の場合に、銀行Bから1000万円を借りて、銀行Aに1000万円を完済することで債務が銀行Aから銀行Bへ移ることになります。利息が下がることになるので、毎月の返済額に余裕ができ、新たな借入ができる可能性が出てくるのです。

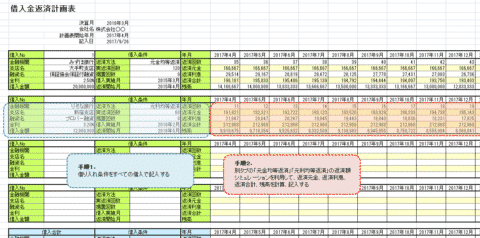

資金調達方法その23.リスケジュール「リスケ」

リスケジュール(リスケ)というのは、返済が苦しい場合に債権者に相談して「返済計画を見直すこと」を意味します。

- 返済額の減額

- 据え置き期間の導入

交渉がまとまれば一時的に返済負担を軽減することができるのです。

返済計画の見直しによって、その後は確実に返済できるという感触が得られなければ、債権者は交渉に応じてくれませんので、「リスケ」を成立させるためには「見直し後の返済計画の確実性」が重要になります。

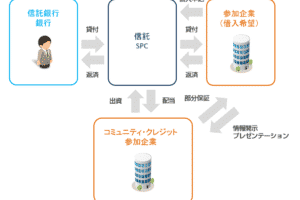

資金調達方法その24.コミュニティ・クレジット

コミュニティ・クレジットというのは、地域社会で互いに信頼性のある企業同士が共同で出資して「信託」を設立し、参加企業同士が部分保証することで、銀行などの金融機関から融資を受けやすくなる相互扶助の仕組みです。

信頼関係の強い企業が金銭を共同で信託して、信託会社を設立し、その信託会社が銀行から資金調達した上で、必要な参加企業に対し、信託会社が融資を行うスキームになっています。

地域社会の企業が相互扶助のコミュニティを構築することによって、信用を増やし、資金調達を円滑にする仕組みですが、2001年の神戸のコミュニティ・クレジットの事例から、二例目が出てきていない実現が難しい資金調達方法です。

資金調達方法その25.社債「少人数私募債」

資金調達方法には「社債」を利用する方法もあります。社債というのは、国債が国が発行する債権なのに対して、会社が発行する債権のことを社債と言います。ソフトバンクなどが社債での資金調達に積極的ですが、金利を手厚くすることで多くの投資家から社債の購入者を募ることができます。

しかし、大企業は社債発行に○千万円というコストをかけても、問題ありませんが中小企業がそれだけのコストをかけて社債を公募するわけにはいきません。そもそも、会社知名度がなければ公募してもなかなか社債の購入者は集まらないでしょう。

そこで登場したのが「少人数私募債」です。少人数私募債は、49人(社)以下の投資家に対して、発行することができる社債のことです。引受人も、発行会社の関係者のみとなっています。通常は、発行会社の役員や社員、取引先、家族、利害関係者、親族、知人など身内が基本になります。

少人数私募債も、社債の一種ですから、投資家には利息というメリットがあります。投資家を募るためには高めの利率設定が必要になります。しかし、銀行融資やビジネスローンと違って、直接の資金調達ですので、資金調達コストは比較的安くなるのです。

3.「資本」によって資金調達をする = エクイティ・ファイナンス

資金調達方法その26.第三者割当増資

「第三者割当増資」とは、既存株主ではない第三者に新株を発行して増資をする資金調達方法です。「第三者に株を売る」のですから、増資に応じてくれた引受人から振込まれたお金が会社の資金となり、資金調達が可能になるのです。

「第三者割当増資」をしてもらうためには、投資家に会社の成長性や株価が将来上昇することを説明して納得してもらう必要があります。

「第三者割当増資」による資金調達は、「借入」とは違って、実現できれば「返済の義務がない」資金調達となります。また、引受人の協力も得られる資金調達方法です。

一方で、「第三者割当増資」を行えば、経営者や既存株主の出資比率が下がり、「経営権(議決権)」、会社にある財産を受け取る権利「分配請求権」が減ってしまうデメリットがあります。

メリットも、デメリットも、大きい資金調達方法と言えます。

資金調達方法その27.ベンチャーキャピタル(VC)

ベンチャーキャピタル(VC)というのは、ベンチャー企業に出資をして、そのベンチャー企業が成長すること、上場することで出資資金を回収し、利益を上げる投資専門会社のことを言います。

ベンチャーキャピタル(VC)は、将来性の高い市場、将来性の高い企業に出資し、成長し、大企業になって株価(投資資金)が何十倍、何百倍、何千倍になることを狙っています。ベンチャーキャピタル(VC)の投資資金は、投資家から集められており、投資家のお金を預かって増やして返すことを求められている会社でもあるのです。

そのため、ベンチャーキャピタル(VC)から出資を受けるためには、明確なビジョン・将来有望な市場・差別化できる要素・経営者のスキル、才覚・IPOの可能性、ベンチャーキャピタル自身の投資スタンスなど様々な条件が合致する必要があります。出資を受けることは簡単ではありませんが、ベンチャーキャピタル(VC)から出資を受けることができれば、起業直後でも、数億円、数十億円の資金を集めることができ、事業の成長スピードを格段に早めることが可能になります。

資金調達方法その28.エンジェル

エンジェルというのは個人投資家のことです。欧米では盛んに富裕層がエンジェルとして有望なベンチャー企業に投資をしています。日本でも、徐々にですがエンジェルによる出資というのも伸びてきています。「エンジェル税制(ベンチャー企業投資促進税制)」というものも創設され、条件を満たせば出資した金額に税金がかからなくなることも追い風となっています。

有名なエンジェル(個人投資家)から出資を受けることができれば、それだけでベンチャー企業のネームバリューが上がり、多くの出資や人材が集まります。画期的なビジネスプランをお持ちのベンチャー企業であれば、エンジェルからの資金調達も重要な選択肢となります。

資金調達方法その29.新株予約権(ストックオプション)

ネット系のベンチャー企業を中心に、優秀な人材を採用するために「新株予約権(ストックオプション)」を発行する会社が増えています。新株予約権(ストックオプション)というのは、あらかじめ設定した価格で新株を購入できる権利のことを言います。株価が安いときに予約権を持っていれば、その会社が成長して上場したときに以前の価格で購入して、すぐに売却すれば、一般社員であっても高額な資金が手に入るのです。これをモチベーションとして人材採用に利用する会社が増えているのです。

しかし、新株予約権(ストックオプション)は社債と一緒に発行したり、金融機関からの借入に利用することも可能です。新株予約権(ストックオプション)付の社債の方が投資家が集まりやすく、資金調達がしやすくなるのです。金融機関も、新株予約権(ストックオプション)がある分、融資条件を緩くしてくれることもあるのです。

資金調達方法その30.従業員持ち株会

従業員持ち株会というのは、従業員が毎月一定額を給与から天引きして、その金額で会社の株を購入する仕組みのことです。社員が自社の株を持つことで、モチベーションの向上につながるとともに、毎月安定した資金調達ができることになるのです。

業績が悪い会社や配当が出せない会社の場合、従業員持ち株会が給与から天引きすることに反発する従業員も出てくるので注意が必要です。

資金調達方法その31.中小企業ファンド

中小企業ファンドというのは、ベンチャーキャピタルが設立する投資事業有限責任組合のことを言います。投資会社は目的に合わせたファンドを組成し、投資家から投資を募るのです。投資ファンドは集めた資金を参加するベンチャー企業などに出資するのです。

資金調達方法その32.クラウドファンディング

クラウドファンディングとは「こんなモノやサービスを作りたい」「世の中の問題を、こんなふうに解決したい」といったアイデアやプロジェクトを持つ起案者が、インターネットを通じて、世の中に呼びかけ共感した不特定多数の方から広く資金を集める方法のことを言います。

クラウドファンディングとは「こんなモノやサービスを作りたい」「世の中の問題を、こんなふうに解決したい」といったアイデアやプロジェクトを持つ起案者が、インターネットを通じて、世の中に呼びかけ共感した不特定多数の方から広く資金を集める方法のことを言います。

個人でも、法人でも、不特定多数のプロジェクトに共感した方から資金調達に利用することができる新しい資金調達方法と言えます。

資金調達方法その33.事業譲渡・M&A

会社の事業部門を売却する、子会社を売却するという形で資金調達することも可能です。事業の一部を売却することも、事業部を売却することも、会社を丸ごと売却することも、株式の一部を売却することも可能です。

資金調達方法その34.IPO(株式公開・上場)

最終的な資金調達のゴールとされることが多いのがIPO(株式公開・上場)です。上場するということは、取引所で自社の株式が売買されるということになります。個人投資家が株を購入するので、大きな金額の資金調達が直接金融で可能になるのです。

長期的、安定的な資金調達ができる、信用が増す、というメリットがある反面、企業の経営情報の開示コストや第三者の買収リスクが発生してしまいます。

4.そのほかの資金調達方法

資金調達方法その35.補助金・助成金

補助金、助成金とは、国や地方公共団体が政策を推し進めるために利用する「返済の必要性のない資金」のことを言います。「もらえる事業性資金」と考えて良いでしょう。

国や地方公共団体は、いろいろな政策を実行に移す必要があります。例えば、「インバウンド(観光事業強化)を進めたい」という政策がある場合に、観光業で起業する方、事業を展開する方に「返済不要の事業資金」を提供するとなれば、多くの経営者が手を挙げてくれるため、結果として、政策が推進できる形になります。これが補助金、助成金と呼ばれるものです。補助金や助成金を受け取れれば、資金調達になりますし、返済する必要がないため、経営・資金繰りは、かなり楽になります。

注意しなければならないのは、補助金や助成金を受け取れるのは数カ月後になるため、資金調達までのタイムラグがあることです。また、条件クリアで必ず受け取れる助成金・補助金もあれば、コンペ形式で採択されないと受け取れない助成金・補助金もあるので、資金調達の確実性が低いものあるのです。

まとめ

資金調達方法には、様々な方法があります。

とくに中小企業の経営者は、銀行融資とビジネスローンぐらいしか思いつかない方が多いのですが、実際は食わず嫌いなだけで、労を惜しまなければ色々な資金調達方法が存在するのです。あなたの会社にあった資金調達方法が必ず存在するはずです。固定概念を外してチャレンジしてみることをおすすめします。

20代の頃からの株式投資経験を基に資産形成のお手伝い、今後は成年後見制度に力を入れたいと考えています。

| 得意分野 | 家計相談、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP、社会保険労務士 |

| 営業範囲 | 兵庫県、大阪府、京都府、奈良県 |

| 対応業務 | 相談、執筆、講師、講演 |

金融系ソフトウェア開発、国内生保に法人コンサルティング営業を経て2007年に独立系FPとして開業