日本政策金融公庫の融資は、はじめからそれなりに低金利が設定されています。しかし、その中にも、様々な金利帯が儲けられていて「少しでも低金利の金利を適用させたい。」と経営者が思うのは当然です。今回は、さらに低金利で日本政策金融公庫の融資を引き出したい経営者の方に、特別利率の条件を解説します。

日本政策金融公庫の金利とは?

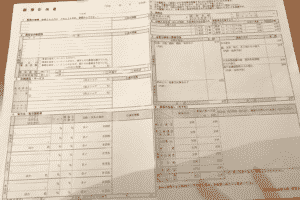

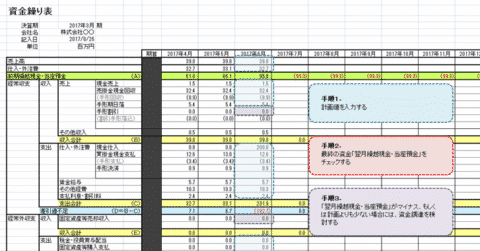

日本政策金融公庫の金利

2017年11月時点の金利

担保を不要とする融資を希望される方

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率N | 特別利率R | 特別利率T | 特別利率U |

|---|---|---|---|---|---|---|---|---|---|

| 1.81~2.40% | 1.41~2.00% | 1.16~1.75% | 0.91~1.50% | 0.41~1.00% | 0.76~1.35% | 1.51~1.60% | 1.61~1.70% | 1.41~1.41% | 1.31~1.60% |

新創業融資制度(無担保・無保証人)を希望される方(税務申告を2期終えていない方)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J |

|---|---|---|---|---|---|

| 2.26~2.85% | 1.86~2.45% | 1.61~2.20% | 1.36~1.95% | 0.86~1.45% | 1.21~1.80% |

担保を提供する融資を希望される方

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率N | 特別利率R | 特別利率T | 特別利率U |

|---|---|---|---|---|---|---|---|---|---|

| 1.16~2.35% | 0.76~1.95% | 0.51~1.70% | 0.30~1.45% | 0.30~0.95% | 0.30~1.30% | 0.86~1.55% | 0.96~1.65% | 0.76~1.36% | 0.66~1.55% |

災害貸付、東日本大震災復興特別貸付(震災セーフティネット関連を除く)、平成28年熊本地震特別貸付(その他被害者を除く)をご利用される方

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率E | 特別利率J | 特別利率U |

|---|---|---|---|---|---|---|

| 1.36~1.95% | 0.96~1.55% | 0.71~1.30% | 0.46~1.05% | 0.20~0.55% | 0.31~0.90% | 0.86~1.15% |

中小企業経営力強化資金(2,000万円以内の無担保・無保証人部分)を希望される方

| 特別利率S |

|---|

| 2.06~2.35% |

小規模事業者経営改善資金、生活衛生改善貸付を希望される方

| 特別利率F |

|---|

| 1.11% |

となっています。

これを見るとわかる通り、日本政策金融公庫の金利というのは、2段階で決まってくるものであり

第一段階

- 担保が必要か?不要か?

- 無担保、保証人無しを利用するかどうか?

- 災害貸付、を利用するかどうか?

- 各種融資制度ごと

によって、金利のレンジが変わってきます。

第二段階

その該当する金利のレンジの中で

- 基準金利か?各特別利率のどれか?

が採用されるということになります。

2017年11月時点の金利で見てみると

担保による適用金利の違い

- 担保ありの基準金利:1.16~2.35%

- 担保なしの基準金利:1.81~2.40%

担保があれば「0.05~0.65%」低金利が採用されるということです。

無担保、保証人無しによる適用金利の違い

- 代表者の連帯保証あり(担保なし)の基準金利:1.81~2.40%

- 新創業融資制度(無担保・無保証人)の基準金利:2.26~2.85%

- 中小企業経営力強化資金(無担保・無保証人)の基準金利:2.06~2.35%

代表者の連帯保証を付ければ「0.45%」ほど金利が低金利になる可能性があるということです。

日本政策金融公庫の融資金利の大きな考え方は

- 担保を付ければ低金利になる

- 代表者の連帯保証を付ければ低金利になる

- 融資制度によって適用される金利が変わってくる

となります。

では、特別利率「特利」はどうやって決まってくるのでしょうか?

日本政策金融公庫の特別利率「特利」の条件とは?

特別利率「特利」の設定条件は、融資制度ごとに異なります。

よく使われる融資制度をピックアップして、いくつか紹介していきます。

普通貸付

基準利率

お使いみち、ご返済期間または担保の有無によって異なる利率が適用されます。

ことを示しています。

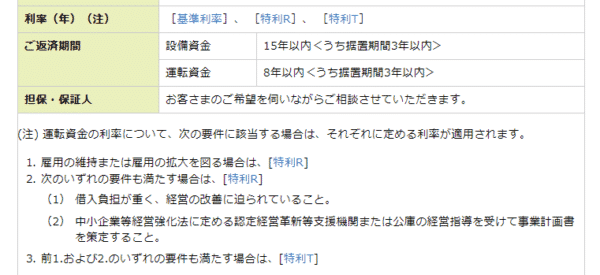

セーフティネット貸付(経営環境変化対応資金)

利率(年)(注) [基準利率]、 [特利R]、 [特利T]

(注) 運転資金の利率について、次の要件に該当する場合は、それぞれに定める利率が適用されます。

雇用の維持または雇用の拡大を図る場合は、[特利R] 次のいずれの要件も満たす場合は、[特利R] (1)借入負担が重く、経営の改善に迫られていること。

(2)中小企業等経営強化法に定める認定経営革新等支援機関または公庫の経営指導を受けて事業計画書を策定すること。

前1.および2.のいずれの要件も満たす場合は、[特利T]

セーフティネット貸付は、経営が悪化している企業への融資になるため、

- 雇用の維持を目的とする方

- 現状の借入負担が思い方

- 認定経営革新等支援機関(税理士・会計士など)の支援を受けて事業計画書を策定する方

には、低金利の特別利率「特利」が適用されます。これは比較的ほとんどの方が「特利」を利用できる設定となっています。

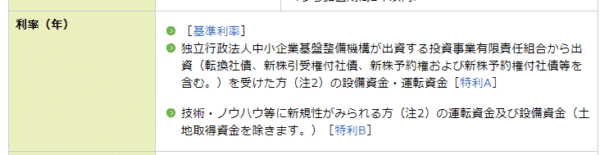

新規開業資金

利率(年)

- [基準利率]

- 独立行政法人中小企業基盤整備機構が出資する投資事業有限責任組合から出資(転換社債、新株引受権付社債、新株予約権および新株予約権付社債等を含む。)を受けた方(注2)の設備資金・運転資金[特利A]

- 技術・ノウハウ等に新規性がみられる方(注2)の運転資金及び設備資金(土地取得資金を除きます。)[特利B]

つまり、

- 独立行政法人中小企業基盤整備機構のファンドから出資を受けた会社

- 技術・ノウハウ等に新規性がみられる方

には、低金利の特別利率「特利」が適用されます。

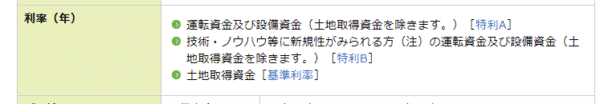

女性、若者/シニア起業家支援資金

利率(年)

- 運転資金及び設備資金(土地取得資金を除きます。)[特利A]

- 技術・ノウハウ等に新規性がみられる方(注)の運転資金及び設備資金(土地取得資金を除きます。)[特利B]

- 土地取得資金[基準利率]

つまり、

- 運転資金及び設備資金

- 技術・ノウハウ等に新規性がみられる方

には、低金利の特別利率「特利」が適用されます。

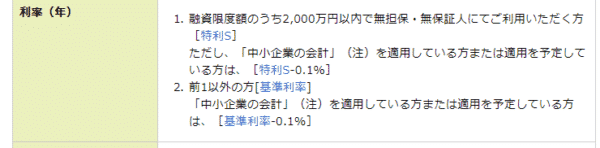

中小企業経営力強化資金

利率(年)

- 融資限度額のうち2,000万円以内で無担保・無保証人にてご利用いただく方[特利S]

ただし、「中小企業の会計」(注)を適用している方または適用を予定している方は、[特利S-0.1%]- 前1以外の方[基準利率] 「中小企業の会計」(注)を適用している方または適用を予定している方は、[基準利率-0.1%]

「中小企業の会計に関する指針」および「中小企業の会計に関する基本要領」を順守して経営をしていると低金利が適用されることになります。

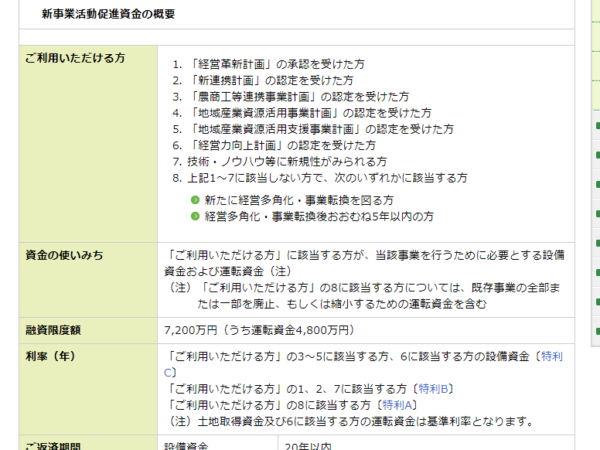

新事業活動促進資金

利率(年)

- 「ご利用いただける方」の3~5に該当する方、6に該当する方の設備資金〔特利C〕

- 「ご利用いただける方」の1、2、7に該当する方〔特利B〕

- 「ご利用いただける方」の8に該当する方〔特利A〕

(注)土地取得資金及び6に該当する方の運転資金は基準利率となります。

つまり、

- 「農商工等連携事業計画」の認定を受けた方

- 「地域産業資源活用事業計画」の認定を受けた方

- 「地域産業資源活用支援事業計画」の認定を受けた方

- 「経営力向上計画」の認定を受けた方で設備資金利用

→ 〔特利C〕

- 「経営革新計画」の承認を受けた方

- 「新連携計画」の認定を受けた方

- 技術・ノウハウ等に新規性がみられる方

→ 〔特利B〕

- 上記に該当しない、かつ

- 新たに経営多角化・事業転換を図る方

- 経営多角化・事業転換後おおむね5年以内の方

→ 〔特利A〕

となっています。

どれも、承認や認定があると特別利率「特利」が適用されるものとなっています。

例えば

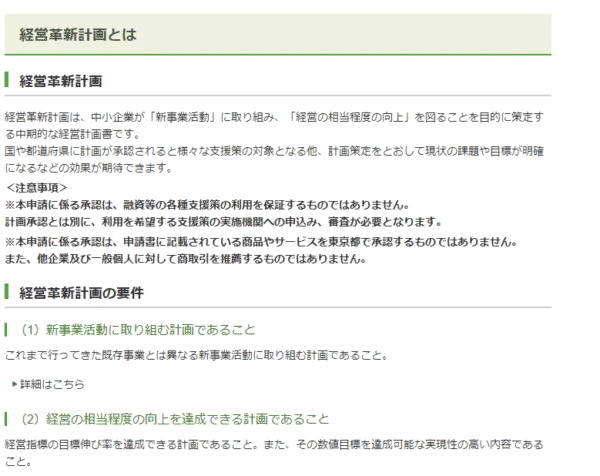

「経営革新計画」とは

です。

東京都産業労働局の説明では

経営革新計画は、中小企業が「新事業活動」に取り組み、「経営の相当程度の向上」を図ることを目的に策定する中期的な経営計画書です。国や都道府県に計画が承認されると様々な支援策の対象となる他、計画策定をとおして現状の課題や目標が明確になるなどの効果が期待できます。

となっています。

特別利率「特利」を適用させるために、「経営革新計画」の認可をもらう

ということも、経営的に賢い選択肢の一つなのです。

日本政策金融公庫の金利をさらに下げる方法

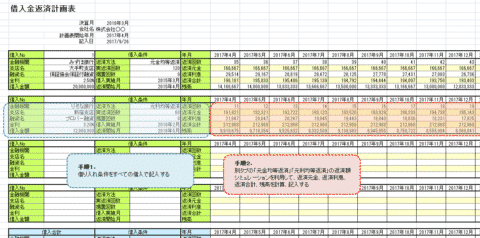

その1.担保を提供する

担保を提供することで、金利自体が低金利になります。

金利の引き下げ幅は「0.05~0.65%」程度です。

その2.代表者が連帯保証人になる

代表者が連帯保証になるのは、一般的なのですが、日本政策金融公庫の融資には「代表者の連帯保証が不要」の融資制度があります。

- 新創業融資制度

- 中小企業経営力強化資金

等がこれにあたります。

代表者の連帯保証を外せば、会社が倒産したとしても、残債の返済義務は経営者個人には及びません。しかし、その分金利が高くなってしまうのです。

逆に言えば、代表者を連帯保証人にすることで、「代表者の連帯保証が不要」の融資金利よりは、低金利になると言えます。

金利の引き下げ幅は「0.45%」程度です。

その3.各融資制度の特別利率「特利」条件をクリアする

前述した通りで、日本政策金融公庫の融資制度では

融資制度ごとに特別利率「特利」の適用条件

が記載されています。

- 希望している融資制度の特別利率「特利」の適用条件を確認する

- 特別利率「特利」の適用条件がクリアできそうであれば融資を申込む前にクリアしておく

という方法を取ることで、金利を引き下げることができます。

特別利率「特利」の適用条件は、融資制度ごとに違いますが

- 公的機関の支援を受ける

- 公的機関の支援を受けて適切な事業計画を策定する

- 公的機関の支援を受けて適切な会計を行う

- 技術・ノウハウ等に新規性がある

- 人材の雇用を増やす、維持する

- 設備資金

などが条件になっていることが多いようです。

その4.基準金利や特別利率「特利」の中でも低金利を狙う

基準金利や特別利率「特利」の中でも、金利には幅が設けられています。

普通貸付の解説を見ると

お使いみち、ご返済期間または担保の有無によって異なる利率が適用されます。

となっています。

低金利が適用される会社の傾向としては

- 事業歴が長い

- 売上・利益が安定している

- 十分に利益が出ている

- 自己資金比率が高い

- 他の借入が少ない

・・・

などがあります。

その5.今一度、利用する融資制度を見直す

日本政策金融公庫には、30以上の融資制度があります。

役割が重複しているものも多く、どの融資制度を選ぶかによって

- 基準金利が変わる

- 特別金利「特利」が変わる

- 特別金利「特利」の適用条件が変わる

のです。

まとめ

日本政策金融公庫の金利は

- 担保の有無

- 代表者の連帯保証の有無

- 選ぶ融資制度

によって、変わってきます。

また、その中でも

- 基準金利

- 何段階かの特別金利「特利」

が設定されていて、特別金利「特利」の方が基準金利よりも、低金利に設定されています。

特別金利「特利」の適用条件は、融資制度ごとに設定されているため

- 希望する融資制度の特別金利「特利」の適用条件を確認すること

- 希望する融資制度の特別金利「特利」の適用条件がクリアできそうであれば、申込前にクリアしておくこと

で、特別金利「特利」が適用される可能性が高まります。

ただし、注意しなければならないのは「日本政策金融公庫の融資金利は、はじめからある程度の低金利である」ということです。

少しでも金利を低金利にすることは重要な経営努力ですが、そのために

- 認定を取るために膨大な時間を遣ってしまった。

- 代表者の連帯保証を外することで経営者のリスクが増大してしまった。

では、元も子もないのです。

日本政策金融公庫の特別金利「特利」は

- 利用できるなら使った方がお得

- 無理に適用させるために、動く必要性は少ないもの

と考えましょう。

「日本政策金融公庫の特利適用の条件を知りたい。」