法人カード(法人クレジットカード)の中には「資金調達」が可能なものがあります。今回は、法人カードを使った資金調達方法とメリットデメリットとやり方について丁寧に解説します。

法人カードを使った資金調達方法とは?

法人カードとは

法人カードも、クレジットカードの一種ですので

- 買い物をする、支払いに利用する「ショッピング機能」

とともに

- 借り入れをする「キャッシング機能」

が付いているカードがあります。

ということになるのです。

残念ながら、法人カードの多くは「キャッシング不可」となっています。

クレジットカード会社は

- 個人のショッピング

- 個人のキャッシング

- 法人のショッピング

の貸し倒れリスクは負えても

- 法人のキャッシング(融資)

の貸し倒れリスクを負えない会社が多いのです。

しかし、いくつかの法人カードではキャッシング利用が可能です。

キャッシング利用が可能な法人カード一覧

P-one Business MasterCard

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大300万円

キャッシング利率:12.00%~17.95%

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 2,200円 |

| 年会費優遇条件 | カードの利用があれば翌年度も年会費無料 |

| ポイント還元率/基本 | 0.60% |

| ポイント還元率/上限 | 0.60% |

| ポイント倍増方法 | - |

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

法人キャッシング利用:不可

同じオリコが提供しているビジネスローン「証書貸付「ビジネスサポートプラン」」の金利優遇が最大2.0%で受けられます。

証書貸付「ビジネスサポートプラン」

融資可能額:最大1000万円

融資金利:実質年率8.4%~15.0%

優遇時の融資金利(新規限定):実質年率7.2%~13.2%

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 2,200円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.10% |

| ポイント倍増方法 | ●クラステージ 200万円利用・翌年:2倍 ●法人カード 翌年:+20% |

三井住友ビジネスプラチナカード for Owners

法人キャッシング利用:可能

キャッシング限度額(融資可能額):公式サイト参照

キャッシング利率:-

| 国際ブランド | Visa,Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 7% |

| ポイント倍増方法 | ●ココイコ! カラオケの鉄人:18倍 紳士服の青山:6倍 Victoria:4倍 百貨店:3倍 レストラン:2倍 ●対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

ダイナースクラブビジネスカード

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大50万円

キャッシング利率:15.00%

| 国際ブランド | Diners |

| 初年度年会費(税込) | 27,500円 |

| 2年目~年会費(税込) | 27,500円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 0.40% |

| ポイント還元率/上限 | 0.80% |

| ポイント倍増方法 | ●ポイントアップ加盟店 ホテル:2倍 レストラン:2倍 ショップ:2倍 |

ラグジュアリーカード/Mastercard Titanium Card

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大100万円

キャッシング利率:12.00%

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 2.20% |

| ポイント倍増方法 | 商品券との交換 |

ラグジュアリーカード/Mastercard Black Card

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大100万円

キャッシング利率:12.00%

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 110,000円 |

| 2年目~年会費(税込) | 110,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.25% |

| ポイント還元率/上限 | 2.75% |

| ポイント倍増方法 | 商品券との交換 |

ラグジュアリーカード/Mastercard Gold Card

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大100万円

キャッシング利率:12.00%

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 220,000円 |

| 2年目~年会費(税込) | 220,000円 |

| 年会費優遇条件 | - |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.30% |

| ポイント倍増方法 | 商品券との交換 |

法人カードによるキャッシングの特徴としては

- キャッシングはコンビニATM、銀行CDで可能

- 返済は口座引き落とし(口座振替)

- 繰り上げ返済も可能

- 返済額は、最低返済額を支払う形の「残高リボルビング払い」

などがあります。

法人カードを使った資金調達(キャッシング)のメリット

メリットその1.ビジネスローンよりは審査が甘い

前述した通りで、クレジットカード会社は、融資審査のプロフェッショナルではありません。

審査を厳格に行うビジネスローンより、法人カードの審査の方が通りやすい可能性が高いのです。

とくに

- マイナーなクレジットカード会社

- 年会費が高額なクレジットカード会社

- 外資系のクレジットカード会社

の場合は、審査が甘いので、法人カードの発行とキャッシング枠を設定してもらえる可能性が高いのです。

メリットその2.上限金利が低金利のものもある

ビジネスローンの場合は、多くのものが「上限金利:15.0%」という設定になっています。

法人カードのキャッシング金利も、どうように「上限金利:15.0%」「上限金利:18.0%」と利息制限法ギリギリに設定されているものが多いのですが、一部の法人カードでは、上限金利が低金利に設定されているものもあります。

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)の優遇

証書貸付「ビジネスサポートプラン」

- 優遇時の融資金利(新規限定):実質年率7.2%~13.2%

ラグジュアリーカード/Mastercard Titanium Card

ラグジュアリーカード/Mastercard Black Card

ラグジュアリーカード/Mastercard Gold Card

- キャッシング利率:12.00%

金利が抑えられるのも大きなメリットと言えます。

メリットその3.近くのコンビニATMでキャッシングが可能

法人カードのキャッシングは

- クレジットカードのキャッシング

と同じですので

コンビニATMで24時間365日借り入れが可能です。

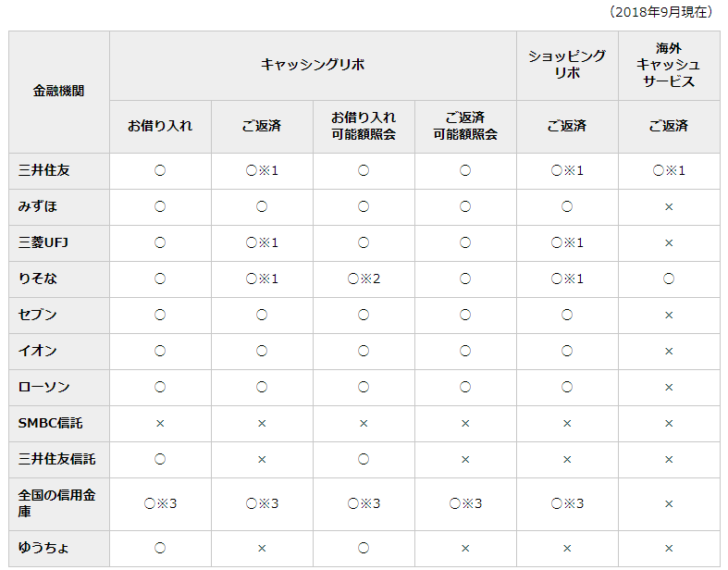

三井住友カードの場合

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- りそな銀行

- セブン

- イオン

- ローソン

- SMBC信託銀行

- 三井住友信託銀行

- 全国の信用金庫

- ゆうちょ銀行

のATM/CDでキャッシングによる借り入れが可能になっています。

資金調達が必要なタイミングで、限度額(キャッシング枠)の範囲内であれば、24時間365日会社や自宅の近くのコンビニですぐに借り入れができるメリットがあるのです。

メリットその4.枠の範囲内で何度でも借り入れができる

法人カードのキャッシングは

ローンカード型のビジネスローン

と同じ機能を持っています。

「キャッシング枠」が設定され、その枠の範囲内であれば、何度でも借り入れが可能です。

一度、枠を使い切ってしまっても、返済して枠に余裕ができれば、再び借りることができるのです。

繰り返し利用できるので

- 資金繰りの苦しいときに借りる

- すぐに完済する

という状態にしておけば、金利が高くても、借入期間が短い分、利息負担は小さく抑えられるのです。

メリットその5.法人カードの機能が利用できる

法人カードのキャッシング目的と言っても、通常のショッピング利用も可能です。

とくに前述した「キャッシング利用ができる法人カード」は、ゴールドカード、プラチナカード、スペックの高い法人カードが多く、

- ポイントが貯まる

- マイルが貯まる

- レストラン優待がある

- ホテル優待がある

- 空港ラウンジが利用できる

- 海外旅行傷害保険、国内旅行傷害保険が付帯されている

- ショッピング保険が付帯されている

- コンシェルジュデスクがつく

- ビジネスサービス、ビジネス商品の優待プログラムがある

・・・

など、様々な特典が用意されているのです。

法人カードを使った資金調達(キャッシング)のデメリット

デメリットその1.限度額が小さい

法人カードのキャッシングでは

一番高額な設定が

P-one Business MasterCard

法人キャッシング利用:可能

キャッシング限度額(融資可能額):最大300万円

キャッシング利率:12.00%~17.95%

の最大300万円で、ほかの法人カードのキャッシングは

- 最大50万円

- 最大100万円

という設定が少なくありません。

| 国際ブランド | Mastercard® |

| 初年度年会費(税込) | 0円 |

| 2年目~年会費(税込) | 2,200円 |

| 年会費優遇条件 | カードの利用があれば翌年度も年会費無料 |

| ポイント還元率/基本 | 0.60% |

| ポイント還元率/上限 | 0.60% |

| ポイント倍増方法 | - |

また、あくまでもこれらの設定は「最大」なだけであって、最大値のキャッシング枠が設定されるとは限りません。

基本的には「審査」によって、キャッシング枠が決まってきます。

発行直後の法人カードのキャッシング枠は、最大値よりも低めに設定される可能性も高いのです。利用歴(クレジットスコア)が貯まるにつれて、最大値に近づいていきます。

デメリットその2.審査がある

前述した通りで、

- ビジネスローンよりも、法人カードのキャッシング審査の方が通りやすい

可能性もありますが、審査自体はブラックボックスなので

- ビジネスローンが通る方でも、法人カードのキャッシング審査には通らない

可能性もあります。

デメリットその3.年会費が発生する

ビジネスローンの場合は

- 事務手数料:無料

というのが一般的な設定です。

法人カードの場合は

- 年会費:有料(1,250円~200,000円)

のものが多いのです。

デメリットその4.カード発行までに時間がかかる

ビジネスローンの場合は

「最短即日」

で借り入れが可能なものが多いのですが・・・

法人カードの場合は

1週間~10日

が一般的な発行期間です。

場合によっては、もっと遅くなるケースがあるのです。

緊急時の資金調達方法としては使いにくいのです。

あらかじめ持っておけば、緊急時にも対応できる資金調達方法なのですが、緊急時になってから、法人カードを作るのでは遅いのです。

法人カードを使った資金調達方法の手順

手順その1.法人カードを申し込む

キャッシング枠の大きい法人カードに申し込みます。

手順その2.申込フォームで「キャッシング枠希望」にチェックを入れる

申込フォームで「キャッシングの借入希望枠」「現在の借り入れ状況」を入力する項目が出てくるので、入力します。

三井住友ビジネスカード for Ownersの申込フォーム画面

手順その3.法人カードが発行される

1週間~10日で法人カードが郵送されてきます。発行までのスピードは法人カードによって異なります。

送られてくる書類に「キャッシング枠」が記載されています。

手順その4.コンビニATM、銀行ATMで借入

お近くのコンビニや銀行のATMにクレジットカードを挿入し、キャッシングを選択の上、借り入れを実行します。

ATMの画面上のメニューから「お引き出し」を選択

「クレジットカード」を差込口から投入

「暗証番号」を入力

「お借り入れ」を選択

返済方法を「1回払い」か「リボ払い」から選択

「お借り入れ金額」を1万円単位で入力

クレジットカード、ご利用明細、現金を受け取り

まとめ

法人カードを使った資金調達方法とは?

- 法人向けに発行されるクレジットカードのキャッシング機能を使って行う資金調達方法のこと

を言います。

法人カードを使った資金調達(キャッシング)のメリット

- メリットその1.ビジネスローンよりは審査が甘い

- メリットその2.上限金利が低金利のものもある

- メリットその3.近くのコンビニATMでキャッシングが可能

- メリットその4.枠の範囲内で何度でも借り入れができる

- メリットその5.法人カードの機能が利用できる

法人カードを使った資金調達(キャッシング)のデメリット<

- デメリットその1.限度額が小さい

- デメリットその2.審査がある

- デメリットその3.年会費が発生する

- デメリットその4.カード発行までに時間がかかる

「資金調達ができる法人カードを教えてください。」

・・・