今回は移動平均線でのテクニカル分析で、絶対に逆張りしてはいけないエントリーポイントを解説していきます。

相場に置いて絶対はないのに、なぜ私が絶対と言い切るのか。

また逆張りしてはいけないといいつつも、実は優位性を持ったエントリーポイントでもあるその場所を、なぜ私が逆張りをしてはいけないと言い切るのか。

その理由と根拠などを解説していきたいと思います。

移動平均線で逆張りしてはいけないエントリーポイント

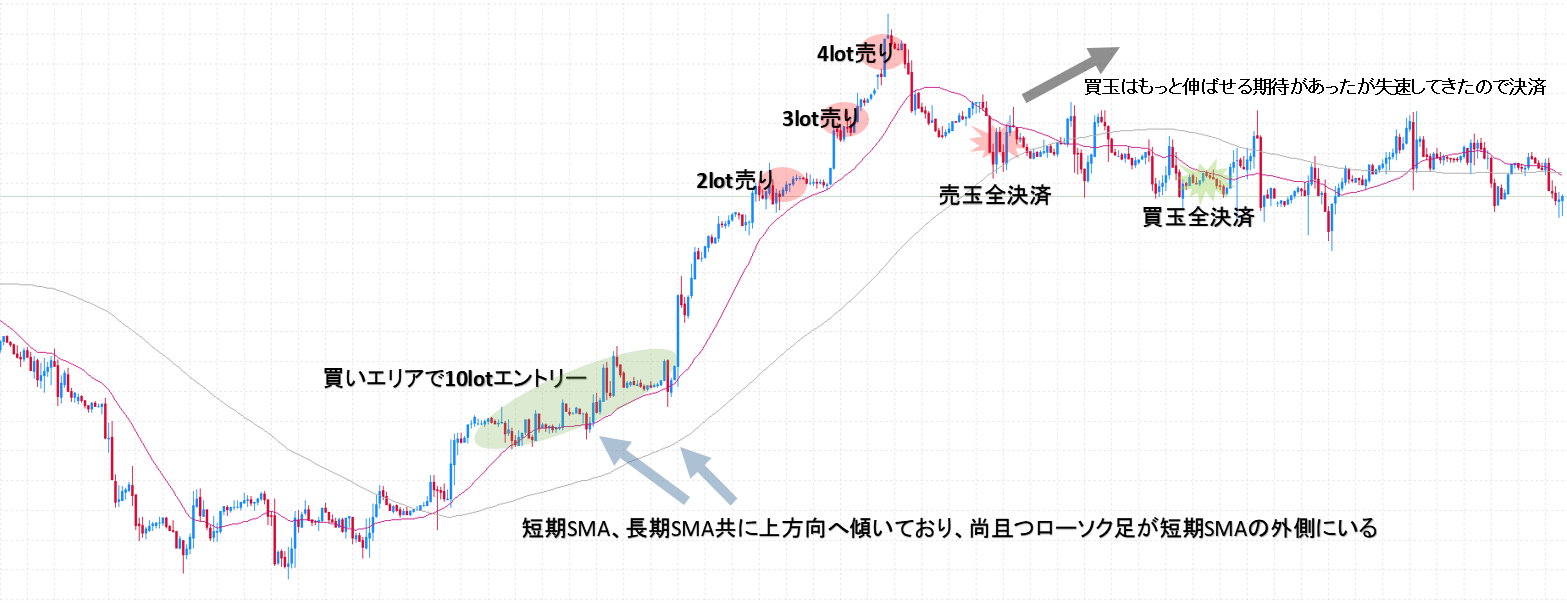

それはMAに傾きがあって長期MAと短期MAの外側にローソク足がいる場合です。

長期:100SMA 短期:25SMA

長期SMAと短期SMAに傾きがあって、尚且つローソク足が外側にいる場合のみ緑で表示しています。

見ての通りレートはSMAの方向へ流れており、たまに見せるわずかな反発で利益も狙えますが、逆行するリスクを考えるととてもじゃないがリターンに見合わないエントリーポイントになります。

しかしAのようなポイントでたまに大きな利益が取れてしまうこともあり、そのような間違った成功体験が多くのトレーダーが長期的に勝ち続けることが難しい理由のひとつでもあるのです。

実は優位性のあるポイントでもある

この絶対に逆張りしてはいけないポイント、実は優位性のあるグランビルの法則の中のひとつでもあります。

移動平均線を使う上で無視することができないグランビルの法則。

その中の法則のひとつに移動平均線からの乖離(どれだけ離れているか)を狙ったエントリーポイントがあります。

たしかにうまく使えば利益を上げられるポイントでもあるわけです。

トレーダーならば知らない人はいない、かの有名なB.N.Fさんも初期のころにこの移動平均線からの乖離率を目安にした逆張りの手法で資金を加速度的に増やしていったそうです。

そんなあなたはBNFさんのような天才的なトレーダーなんですか?っと。

自分も含めて、普通のトレーダーは狙うに値しないポイントです。

なぜ優位性があるポイントなのに逆張りエントリーしないほうがいいポイントなのか?

損切設定の難易度の高さ

それは損切設定の基準が非常に難しいからです。

トレードするにあたって損切設定を入れることは当たり前です。

そして、最もスタンダードな損切設定は直近の高値、安値を更新したレート付近です。

しかし、上記のチャート画像の緑エリアのポイントで逆張りをして直近の価格更新のところに損切設定をするとほぼ間違いなく損切貧乏になります。

上のチャート画像を見て頂けたら分かると思います。

緑のエリアはMAの傾きの方向へ価格更新しまくっています。

損切貧乏で利益が上がらないと嘆いている人は、意外とこういうエリアで小さなトレンドの方向へ逆らってトレードしている人が結構います。

そりゃあ損切貧乏になりますよ。

小さいとはいえトレンドに逆らってトレードしているんですから。

そして人によっては直近の価格更新に損切設定を置かず、pipsベースや金額ベースで損切設定をいれる人がいます。

否定はしません。

しかし、pipsベースや金額ベースでの損切設定はあなたの都合での損切設定であり、相場の状況に対応した根拠ある損切ポイントではありません。

繰り返しますが、否定はしません。

それで利益が上げられているのなら。

そして、この緑のエリアの逆張りしないほうがいいポイントでは損切の設定が非常に難しいのです。

価格更新後のレート付近で設定しようとも損切貧乏になる確率が高くなるだけだし

かといってpipsベースや金額ベースでやろうにも損切が狩られてから思惑方向へ動く可能性が高い。

一体どうしたらいいんだ・・・・・

やらなきゃいいんです。

というか、こういうポイントで無理して逆張りする理由は全くなく、素直に戻しを待ってトレンド方向へ順張りしたほうが利益を上げやすいのは上記のチャート画像でもわかると思います。

難しいポイントで難しいトレードをする理由は全くないのです。

簡単なポイントで簡単なトレードをして効率よく資金を増やしていきましょう。

しかし私はたまに逆張りエントリーします。

ここまで散々逆張りはしてはいけないと言ってきたのに何言ってんだ

と思うかもしれませんが、損失管理ができるのならむしろ有効なエントリーポイントにもなりえるのです。

損失管理とは何も損切設定のことだけではありません。

資金を減らさないようなポジション操作も損失管理の大事な部分です。

具体的に私が逆張りエントリーする条件としては

含み益ができたら、それを担保に分割逆張りエントリーをします。

長期:100SMA 短期:25SMA

買いエリアで10lot持った場合、うまくトレンドに乗れて移動平均線からの乖離が大きくなっていったときに少額づつ両建て逆張りの売りを入れます。

当然レートはトレンド方向へグングン伸びるので、次は枚数を少し大きめにして両建て逆張り売りエントリーをします。

要はそれを繰り返して自分が持っている含み益買い玉の総量を上回らない程度に両建ての売りを入れるのです。

レートが上がるにつれて売り枚数を大きくしているのは、売り玉の平均取得単価を有利にするためです。

ちなみに売り玉には損切設定は一切入れません。

仮にこのまま上へレートが飛んで行ってしまっても、両建てしているので買い玉のみで得られる利益が減るだけで口座資金は結果的には減らずに少しですが増える結果になります。

得られる利益は減ったが資金は減っていないという事が損失管理において非常に重要なのです。

また、このようなパターンで売りを入れる場合、かなり早めに売り玉の撤退を考えないといけません。

上記のチャート画像ではトレンドは失速して終えていますが、トレンドの勢いが復活すると途端に含み損になります。

移動平均線からの乖離が無くなってきた等、その優位性が無くなってきたと判断したら早めの利確が必要です。

上記の画像では長期SMAにローソク足が近づいたときに売り玉を全決済しています。

買い玉についてはトレンドがもっと伸びることを想定して保有していましたが、長期SMAと短期SMAの下にローソク足が来たので全決済しています。

ただ、タイトルにも書いてある通り基本は逆張りしないほうがいいエントリーポイントです。

私が逆張りを入れる時も含み益ができたときには毎回エントリーするわけではありません。

上位足を見て判断したり、その時の市場のテーマや相場環境など。

逆張りエントリーをして期待値が高そうだ、と思ったときのみ含み益を担保に逆張りします。

初心者の方や勝てていない人は、そんな難しいポイントでムリして逆張りをするよりかは素直に順張りでトレードしてコツコツ利益を積み上げていく方が断然資金は手元に残ると思います。

コメントを残す