【ソーシャルレンディングファンド分析】クラウドクレジット「東南アジア未電化地域支援プロジェクト1号」の場合。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディング各社の過去ファンドを題材に、各社の特徴や、ファンドごとのリスク・リターンのバランス等を検証する本企画。

今回は、クラウドクレジットが2018年10月から11月にかけて資金募集を行ったソーシャルレンディングファンド、「東南アジア未電化地域支援プロジェクト1号」を題材に、読み解きを進めて参りましょう。

本ソーシャルレンディングファンドの概要

同社のホームページから確認した、本ファンドの概要としては、下記の通りです。

なお、案件1、及び案件2のうち、資金の大半を融資する「案件1」のほうに関してのみ、下記、詳説をさせて頂きます。

本ソーシャルレンディングファンドの詳細情報ページのURL

こちらです。

↓

https://crowdcredit.jp/fund/detail/570

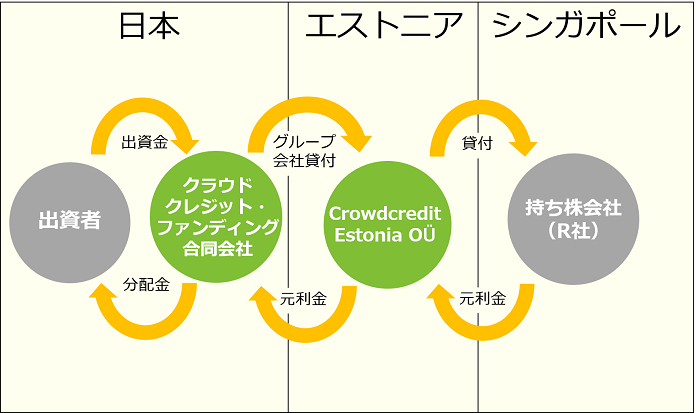

本ソーシャルレンディングファンドのスキーム図

引用元:クラウドクレジット

資金の借り手

シンガポール共和国に籍を置く、持ち株会社R社グループ(以下R社)が、本事業の借り手となります。

同社は、ミャンマーの子会社を通じ、家庭用太陽光発電ユニットの割賦販売を行っている事業者です。

R社の設立は2016年7月。

同社のミャンマー子会社は同年11月に設立し、試験的に事業を開始。

今後は、ミャンマー以外にもカンボジア、フィリピン、インドネシアへの進出も検討している、とのこと。

R社の顧客層となる、郊外の未電化地域は、通信環境が悪く、住民の多くが未だ携帯電話を保有していないそうで、

このため、顧客の3分の1が現金で支払っており、パートタイムスタッフ含む300名以上のR社従業員が、毎月各集落を訪問し、現金にて、代金を回収している、とのこと。

この際、20日程度課金がなく、使用率も低いとみられる顧客に関しては、製品を回収しているそうですが、製品回収率は、創業以来2.3%以下にとどまっている、とのこと。

また、R社の提供している発電システムは、東南アジアの気候に合わせて開発されたため、

一日中雨が降り続ける雨季においても、乾季の70%(約7時間点灯)は発電できる能力を有しており、

高品質と支払い可能な価格帯を両立しているR社の製品は、急速に普及している、とのことです。

R社は2017年に4カ月で目標である2,000ユニット弱を販売しましたが、2018年は大幅に事業拡大をして3万ユニットを販売する計画であり、

2021年までには、貧困層8百万世帯のうち10%にあたる80万世帯に製品を届けることを目標としている、とのこと。

なお、R社は創業間もなく、2018年10月現在、赤字決算となっているが、

2020年には損益分岐点売上高に達し、黒字計上する事業計画となっている、とのこと。

この意欲的な成長を実現するために、R社は当社グループ会社からの借り入れに加え、来年2.5百万ドル以上の資金調達を計画している、との情報も付記されています。

貸付資金の総額

本ファンドの当初販売額は、500万円、となっております。

資金の大半は、R社への融資に使用されるものと思われます。

借り手の資金使途

R社の事業資金に充てられるものと思います。

貸付・運用の期間

25カ月の貸付・運用となります。

設定担保

担保が供されることはありません。

返済原資

R社の事業収益からの元利金返済となるものと思われます。

本ソーシャルレンディングファンドの期待利回り

8パーセント、とのこと。

本ソーシャルレンディングファンドの資金募集達成度は

100%の資金募集を達成したファンドです。

運用・返済状況は

本事業の場合、2018年11月下旬にグループ会社貸付実行、

グループ会社返済完了(予定)は、2020年11月下旬、とされています。

本記事執筆本日現在、鋭意運用中、というところでしょう。

本ソーシャルレンディングファンドのポイント

私が考える、本ソーシャルレンディングファンドのポイントは、下記の通りです。

なお、あくまでも、私の個人的な見解です。

社会性は高い事業。

資金がR社によって公正に使用されるのであれば、社会性・公益性は極めて高いものと思われます。

リスクは(当然だが)ある。

いくつかのリスク・留意点は、看過し得ぬものと思います。

第1号ファンドであること。

「東南アジア未電化地域支援プロジェクト」シリーズは、本号が、第1号ファンドとなります。

当然、ファンドの資金募集時期時点においては、償還実績などは皆無となります。

このため、借り手事業者たるR社の返済能力などは、実績ベースでは、全くの未知数です。

R社については、

- (2018年10月現在、赤字だが)2020年には黒字化予定

- 2019年中には、2.5百万ドルの資金調達予定あり

といった情報が付記されていますが、いずれも予定情報に過ぎぬことには、留意を要します。

米ドル建て

本ファンドには、為替ヘッジは付与されておらず、貸付・返済、いずれも米ドル建てとなります。

このため、

- 貸付実行時と比べ、返済実行時が、円安・ドル高となっていれば、為替差益を享受できる可能性がありますが、

- 貸付実行時と比べ、返済実行時が、円高・ドル安となっていれば、為替差損を被る可能性があります。

私見としては、ソーシャルレンディング投資において、為替リスクは取るべきではない、と考えています。

現に、クラウドクレジットの他シリーズの過去ファンドにおいて、

- 現地通貨建てでは、しっかりと利息・元本ともに予定通りに回収しているのに、

- 為替の値動きの関係で、日本円建ての最終損益が、赤字となってしまった、

というファンドは存在します。

貸付期間が長い

2年強、という貸付期間は、正直、長いです。

その間、世界経済がどのように変化するか、当然、完璧な予測は出来ないわけですから、

これだけ長期の時間リスクを負う、ということについては、慎重な検討を要するものと思います。

総論。

繰り返しますが、本ファンドの場合、社会性は極めて高いものと思います。

元本棄損リスクなども含めて許容のうえ、とにかく少しでも、資金を公益事業に役立ててほしい、という方の場合は、出資を比較的ポジティブに検討することも出来ると思います。

その反面、投資として純利益を得ることを目的としているのであれば、敢えて、クラウドクレジットの別ファンドを検討すべきかもしれません。

たとえば、私にとってクラウドクレジットのメインファンドである、「東欧金融事業者支援ファンド」シリーズであれば、

- 日本円建て(※為替ヘッジ付)のファンドがありますし、

- 貸付期間も、13カ月物か19カ月物か、を選べますし、

- 何より、これまでの長きにわたる償還実績があります。

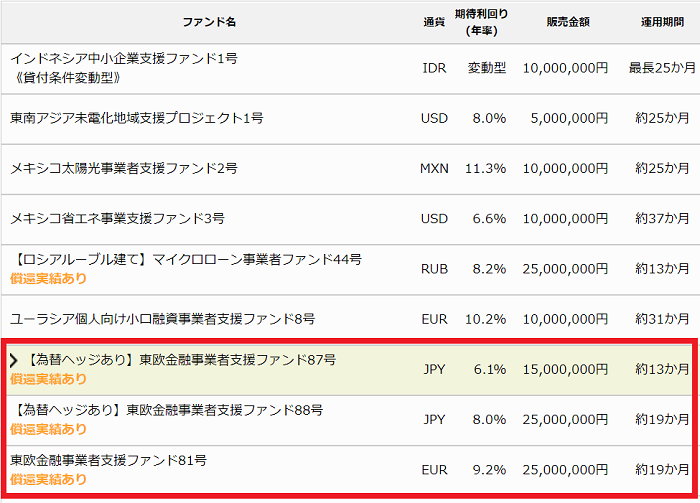

ファンド一覧で言えば、

引用元:https://crowdcredit.jp/fund/

↑

赤く囲ったものが、東欧金融事業者支援ファンドシリーズです。

【為替ヘッジ有り】とファンド名に記載のあるものが、円建てファンドです。

本ソーシャルレンディングファンド検証のまとめ

ソーシャルレンディング各社の過去ファンドを検証し、各社の特徴や、ソーシャルレンディングファンドごとの特色、そして、ファンド概要の読み解きのヒントを探る本シリーズ。

今回は、クラウドクレジットのソーシャルレンディングファンド「東南アジア未電化地域支援プロジェクト1号」を題材に、検証をさせて頂きました。

しつこいようで申し訳ありませんが、

本記事文中の表現は、いずれも、私のごく個人的な意見に過ぎません。

その点は、くれぐれも、ご承知おきください。

しかし、あくまでも、その限りにおいて、

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、

ファンド概要の読み込みの具体例として、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

なお、私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資しておりますが、

その中でも、クラウドクレジットは、他のソーシャルレンディング事業者と比べて、私が多くの資金を投資させて頂いている事業者のひとつです。

引用元:クラウドクレジット

- 個人投資家としては、為替ヘッジの有無、償還歴の有無、運用期間の長短、等々、幅広いオプションから、国際分散投資先(ファンド)を選別できる。

- 伊藤忠商事株式会社等、国内有力企業から出資を受ける一方、社内の独立組織として投資管理部を設置する等、社内管理態勢の整備にも積極的。

等と言った特長のある事業者ですが、その分、個人投資家からの人気が高く、

ファンドによっては、資金募集開始から、ごく早期に、資金枠が埋まってしまう、というケースが多く見られます。

「いざ」という時の投資機会を逃さぬためにも、

あらかじめ、投資口座開設だけでも、済ませておくことをお勧めします。

同社の投資口座開設は、こちらの公式ページから手続き可能です。

↓

クラウドクレジット![]() (公式)

(公式)

なお、同社の投資口座開設手続きは、いたってシンプルですが、

「初めてで不安」という方は、あらかじめ、こちらの別記事もご参照下さい。

↓

【図説保存版】クラウドクレジット口座開設方法徹底解説まとめ

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

追伸:

主要なソーシャルレンディング事業者を、投資家登録数や累計投融資額も含めた様々なポイントから比較した分析記事はこちらです。是非、ご覧になってみてください。

↓

【比較検証】投資家数・ファンドの平均利回り、事業者としての規模、累計投融資額…。複数のアングルから、主要ソーシャルレンディング各社を横断比較。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは