現金比率を上げ過ぎるとお金がなかなか増えないし、下げ過ぎると下落した時に精神的ダメージが大きい。

貯蓄額のうちいくら投資すべきなの?

こういった疑問に答えます。

投資における現金比率の目安は?

人によってベストな現金比率は違います。

貯蓄額(金融資産保有額)のうちいくら投資すべきか悩んでいる人は多いのではないでしょうか。

様々な決め方があるので、自分が気に入った方法で現金比率の目安を決めると良いと思います。

今回は、投資における現金比率を決めるおすすめの方法を紹介していきます。

現金比率の目安を決める3つの方法

現金比率の目安を決める方法はたくさんありますが、有名な方法を3つ紹介していきます。

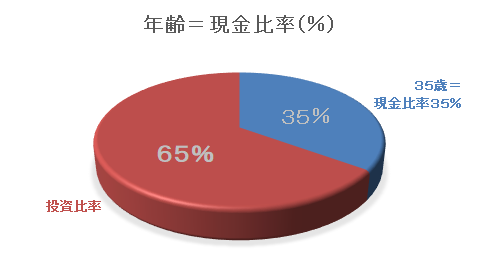

年齢から現金比率を決める

年齢=現金比率(%)

20歳=20%

30歳=30%

40歳=40%

・・・

80歳=80%

これは、現金比率を決めるもっとも有名な方法です。

若い人ほどハイリスク・ハイリターンの投資をし、年配の人ほどローリスク・ローリターンの投資をすべきという考え方です。

若く労働する期間が長い人は、たとえ大損しても巻き返すことができるので、ハイリスク・ハイリターンの投資をすることができます。

年配で労働する期間が短い人は、貯蓄がどんどん少なくなっていき、大損したら巻き返すことができないので、ハイリスク・ハイリターンの投資をすることができません。

誰にとってもわかりやすく、年齢に応じて現金比率を上げるのはとても良い考え方だと思います。

しかし、貯蓄額によって現金比率が大きく変わることは全く考慮されていません。

例えば、貯蓄額が多く相続して残したいという人は、老後になってもハイリスク・ハイリターンの投資をしたいと思うかもしれません。

若く貯蓄額が極端に少ない人は、投資する余裕がなく現金比率を100%にしたいと思うかもしれません。

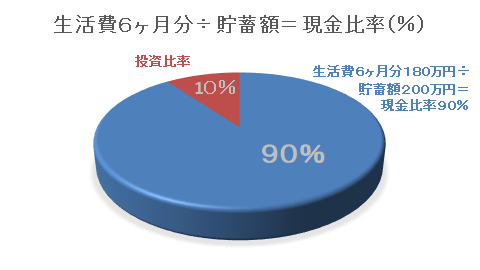

生活費から現金比率を決める

生活費6ヶ月分÷貯蓄額(金融資産保有額)=現金比率(%)

生活費6ヶ月分を現金として取っておき、残りのお金で投資するという考え方です。

人によって生活費が違うので、生活レベルに応じて残しておく現金の量が変わります。

貯蓄額が多い人ほど現金比率が下がります。

誰にとってもわかりやすく、生活レベルに応じた生活費や貯蓄額が考慮されており、とても良い考え方だと思います。

しかし、人のリスク許容度によって現金比率が大きく変わることは全く考慮されていません。

例えば、リスク許容度が低い人は、生活費2年分は現金で取っておきたいと思うかもしれません。

リスク許容度の高い人は、現金比率0%で良いと思うかもしれません。

生活防衛資金から現金比率を決める

生活防衛資金÷貯蓄額(金融資産保有額)=現金比率(%)

自分にとって生活防衛資金がいくら必要かを考えて取っておき、残りのお金で投資するという考え方です。

年齢、貯蓄額、生活レベル、労働状況、健康状態、リスク許容度など様々なことを考慮して現金比率を決めます。

考慮する内容が多く、その人によってベストな現金比率が決まるのでとても良い考え方だと思います。

しかし、考慮する内容が多いため現金比率を決めるのに時間がかかります。

【おすすめ】生活防衛資金から現金比率を決める方法をさらに詳しく解説

一番おすすめである生活防衛資金から現金比率を決める方法をわかりやすく解説していきます。

投資商品にもよりますが換金するのに約1週間かかりますので、それを踏まえて生活防衛資金を考慮する必要があります。

生活防衛資金を決める4つの要素

生活費

毎月給与がある人は給料日までの生活費1ヶ月分は必要になります。

●家賃

●食費

●クレジットカード

●電気、ガス、水道 など

生活緊急資金

生活緊急資金として最低10万円は必要になります。

●冠婚葬祭

●交際費

●医療費 など

事業緊急資金

事業をしている人は、売上が入金されなかったり、仕入が必要になったりし、急にお金が必要になることがあります。

そのため、緊急用の現金を多めに持っておく必要があります。

最低貯金額(最低限残しておきたい現金)

投資はメンタルとの闘いになります。

長期投資・積立投資をしているのにもかかわらず、暴落時にさらに価格が下落するのではないかと怖くなって、売ってしまったり、買うことができなくなってしまったりしてはお金を増やすことはできません。

暴落時でも冷静でいられる金額、最悪の場合無くなっても良い金額で投資しなければいけません。

そのためには、常に冷静さを保てるだけの最低貯金額を持っておく必要があります。

生活防衛資金から現金比率を決める方法を解説

こちら2つの合計金額うち、どちらか高い方が生活防衛資金になります。

●生活費(月)+生活緊急資金+事業緊急資金

●最低貯金額

生活防衛資金が決まったら、こちらの式に当てはめてベストな現金比率(%)を計算します。

生活防衛資金÷貯蓄額(金融資産保有額)=現金比率(%)

生活防衛資金の計算例①

貯蓄額:200万円

生活費(月):30万円

生活緊急資金:10万円

事業緊急資金:10万円

最低貯金額:10万円

この場合、

生活費(月)+生活緊急資金+事業緊急資金=50万円

最低貯金額=10万円

となります。

生活防衛資金50万円÷貯蓄額200万円=現金比率25%

がベストな現金比率です。

生活防衛資金の計算例②

貯蓄額:200万円

生活費(月):30万円

生活緊急資金:10万円

事業緊急資金:10万円

最低貯金額:150万円

この場合、

生活費(月)+生活緊急資金+事業緊急資金=50万円

最低貯金額=150万円

となります。

生活防衛資金150万円÷貯蓄額200万円=現金比率75%

がベストな現金比率です。

生活防衛資金の計算例③(上級者向け)

上級者向けの難しい計算になるので、初心者は理解する必要はありません。

この計算例は、リスク(標準偏差)を考慮した計算方法となります。

株式投資の場合、全ての投資元本が無くなるのは投資先の企業が全て倒産した場合のみです。

株式型インデックスファンドの場合、全ての投資元本が無くなることはあり得ません。

暴落時に下落する価格は、リスク(標準偏差)の3倍が上限だと考えておけば良いと思います。

暴落後の投資残高は必ず残るお金と考えることができます。

例えば、米国株式や全世界株式インデックスファンドの場合、リスク(標準偏差)は約17%なので、その3倍の約50%まで下落する可能性があると考えれば良いです。

例えば、リーマンショック時の米国株式や全世界株式の価格は約50%の下落となりました。

50%下落した場合、投資残高は投資元本の50%残ります。

このようにリスク(標準偏差)まで考慮するとより正確な現金比率を計算できます。

貯蓄額:200万円

生活費(月):30万円

生活緊急資金:10万円

事業緊急資金:10万円

最低貯金額:150万円

リスク(標準偏差)の3倍:50%

この場合、

生活費(月)+生活緊急資金+事業緊急資金=50万円

最低貯金額=150万円

となります。

現金100万円、投資額100万円とした場合、暴落時の貯蓄額は

現金100万円+投資額100万円×50%=最低貯金額150万円

となります。

現金100万円÷貯蓄額200万円=現金比率50%

がベストな現金比率です。

まとめ

現金比率の目安を決める3つの方法

①年齢から現金比率を決める

②生活費から現金比率を決める

③生活防衛資金から現金比率を決める

3つの方法のうち『生活防衛資金から現金比率を決める』が一番おすすめです。

こちら2つの合計金額うち、どちらか高い方が生活防衛資金になります。

●生活費(月)+生活緊急資金+事業緊急資金

●最低貯金額

生活防衛資金が決まったら、こちらの式に当てはめてベストな現金比率(%)を計算します。

生活防衛資金÷貯蓄額(金融資産保有額)=現金比率(%)

生活防衛資金は、年齢や保有金融資産など状況によって変わりますので、毎年1回見直すことをおすすめします。

目標貯蓄額を達成した場合、リスクを負ってまで投資をする必要はありません。

日本人みんなが投資を知り、勝てる投資をして、豊かな人生を送ることを願っています。

のおすすめ商品と金融機関-120x68.png)