概要

先月末(2021年1月)にGameStop(GSE、ゲームストップ)というアメリカに実店舗を展開するゲームストア会社の株価が突如跳ね上がった。これにより空売りを狙っていたウォール街の一部のヘッジファンドが大損をこくこととなった。

海外の掲示板「Reddit」のフォーラム「WallStreetBets(WSB)」というユーザグループがヘッジファンドたちが GameStop 株を空売りしようとしていることを察知し、これを逆手に儲けようとしたのが始まりだ。

本記事では未だ余波が続いている「GameStop事件」について解説していく。

1. GameStopとは

GameStop は1984年に誕生した多くのアメリカ人にとっては慣れ親しんだゲームストアだ。ビジネスモデルはシンプルで実店舗でゲームソフトやゲーム機器を販売するというもの。10カ国におよそ5000店舗を展開していることからそれなりの規模の企業である。GameStop はよくショッピングモールやテナントなどに出店しているところが多い。ゲーム市場がオンライン購入にシフトしていくにつれて徐々に衰退していると言われている。実際このパンデミックで何100店舗もの閉店を余儀なくされている。

多くの機関投資家・ヘッジファンドはコロナ渦の今、こういった実店舗を持つ GameStop はすぐにでも倒産するのではないかと考え、 GameStop 株を空売りしようと狙いをつけていた。

2. 空売りとは

この事件を理解するためには空売りとはどういうものかを知って置かなければならない。

「空売り(信用売り)」は、投資家やファンドが特定の株が低くなることを賭けて儲ける行為。他所から借りた株を売り、あとで低くなった株を買い戻し、株をもとの保有者に返す一連の行動だ。自分で株を保有しているわけではなくあくまで借りている、というのが重要なポイント。英語圏では「Short selling (ショート(セリング))」と呼ばれている。

例えば急に1年間海外にいくことになった友人にねだってプレイステーション5を借りたとしよう。最低な行為だがそれを品不足の今オークションで10万円で売るとする。1年後に供給不足が解消され定価(約5万円)まで値下がりしたときにPS5を買い戻して友人に返す。そうすると5万円得になる。厳密には借りた側に利息を払わなければいけないなど、少々違う点があるかもしれないが空売りはこのようなものだと筆者は理解している。

この反対に株を借りて売ってしまってからその株価が上昇してしまった場合、貸出期限内に買い戻して株を返却しなければならないので損益となる。このことを「Short Squeeze(ショートスクイーズ)」、日本では「踏み上げ」と呼ぶ。返却できなかった場合は借金か契約違反で訴えられるか自己破産するしかない。

売った金額の数倍もの損益となってしまう可能性もありリスクに底がない。空売りはかなりリスキーな取引だ。

詳しく知りたい場合は専門家に聞こう。

3. GME株高騰のキッカケ

では本題に入ろう。

GME株が高騰の火付け役となったのは キーフ・ギル(Keith Gill)という人物だ。彼は普段 Reddit (レディット、米国の掲示板型SNS) の WallStreetBets で議論をしたり YouTube で動画投稿やライブストリーミングを行っている個人投資家。

キーフ氏は GameStop の財政状況を調べ、実は大量の現金を保有していることを知った。GameStop の店舗閉店が相次いでいて借金も抱えていたが、十分に返済可能でありマネージメントさえしっかりしていれば立て直せることを自身の YouTube チャンネルで発信した。

さらにゲームソフトのパッケージ版の需要はいまだ根強く、ソニーやマイクロソフトから新型ゲーム機が発売されたため数年は安泰であること、 GSE株が過小評価されていることを力説した。彼自身も去年(2020年)に53000ドル(約559万円)をGSE株に投資したことも語った。

実際に新しいコンソールが出るたびにこういったゲームストアの株価も業績も盛り返しているのだ。現在はPS5やXBOX Series Xの供給不足が続いているため恩恵を受けられていないが半年も経ったら好転すると思われる。

これに Reddit – WallStreetBets(以下WSB)のユーザたちが興味をもちGSE株についてさらに掘り下げて調査しはじめた。すると面白いことが判明した。GSE株の84%がショート・ポジションになっていることを突き止めたのだ。これは普通ではありえないことだ。大胆なことにおよそ公開株の140%をヘッジファンドが結託して空売りを仕掛けていることがわかった。

GME株は2020年に入って9月までずっと10ドルを下回っていた。ヘッジファンドたちはもっと早い段階で株の買い戻しをすればよかったものを、1セントでも多く搾り取ろうとしたのかそのまま待ち続けていた。おそらくGameStopが倒産すると見越して株を買い戻さなくてもよくなるまで待つつもりだったのだろう。

4. ヘッジファンド攻撃の指南書が投稿される

キース氏や他の WSB のユーザたちがGSE株について調べてる一方、あるユーザがフォーラムに「Bankrupting Institutional Investors for Dummies, ft GameStop(アホのための機関投資家を破産させる方法、GameStop編)」という記事を投稿した。これが一番大きな起爆剤となった。

GameStop が置かれている状況、バランスシートとゲームストア業界の未来はそんなに暗くないことを説明。ヘッジファンドたちは弱点丸出しの状態であり、15ドル近辺のラインを超えたらデカイ買い戻しが起こる。そのトリガーを引くまでWSBユーザでGSE株を買い続けるという内容であった。

もし負けたとしても株を買ったほうは買った分だけ損をするだけだが、ヘッジファンド側が負けた場合底なしに損益が膨れ上がる危険性がある。

WSBのユーザたちはこのアイディアを大変気に入り、次々と参加表明する人が増えていった。

5. GSE株急騰

WSBのユーザたちは株式市場史上絶好の機会が巡ってきたことに気づき、買いを仕掛けた。

さらにヘッジファンドが損切りするために設定したラインを超え、GME株を買い戻す動きも勢いに加わり事態が白熱することとなる。

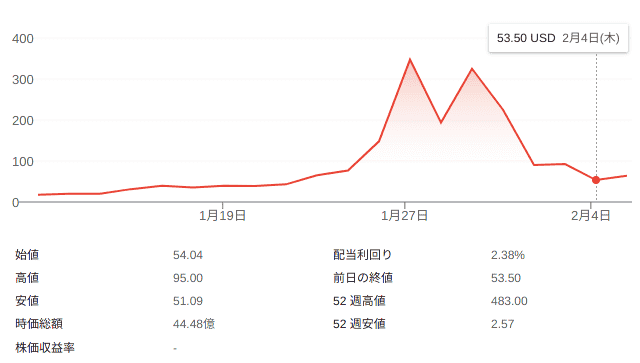

1月はじめに17ドル台だったGSE株は1月29日に約483ドル、去年(2020年)一番低迷していたときの約28倍にも高騰した。GSE株はテスラやアップルを抜き1月の取引額がNYダウでもっとも大きい銘柄となった。

6. ヘッジファンドや空売り投資家が大損

1月28日時点で米国のヘッジファンドや空売り投資家は700億ドル(約7兆3,600億円)の損失を被り、5000社が影響を受けた。

報道されている中で一番目立つのが「Melvin Capital(メルヴィン・キャピタル社)」のケースだ。

Melvin Capital は保有株の返済期限を迎えており、大量の損失を抱えての損切りを余儀なくされた。Melvin Capital は53%もの資金を失い長期保有株までもを売り出して資金をかき集めた。

結局 Melvin Capital は「Citadel LLC(シタデル)」という投資ファンドから 27億5000万ドル(約2,897億円) もの緊急投資を受けて救済された。

WSBでは株高が長く続けば続くほどヘッジファンドにダメージを与えられるため、なにがあっても決して株を売るなという呼びかけが広まった。このことを「ダイヤモンド・ハンド」と言い表すようになった。

7. 便乗して儲けたファンドたち

一方、ウォール街の巨人たちも指を咥えてみているだけではなかった。

この騒動に便乗してFidelity’s FMR (フィデリティ証券)や BlackRock(ブラックロック)といった9つの巨大ファンドがわずか数日で160億ドル(約1兆6,700億円)も儲けた。こういった巨大ファンドがGSE株を買い売りした結果大きな乱高下が起きることになる。

8. RobinhoodアプリがGSE株の取引を制限

Robinhood(ロビンフッド)は簡単に株取引ができる米国で人気のアプリ。なんと手数料なしで取引ができることから「金融の民主化」を行ったと CM などで自賛したが、個人投資家にオプション取引を勧めるなど結構物騒なアプリだ。Robinhood ユーザの約半数は GME株を保有していたと言われている。

Robinhood は1月28日、この騒動を受けて GameStop 株の新規購入を凍結し売却のみしかできないよう制限した。

取引を中止した理由としては注文をさばききれなかったためとのことだ。個人投資家たちの間では Robinhood はヘッジファンドを助けるために故意に取引を停止したとの見方が多い。

これには一定の根拠がある。実は Citadel LLC は Robinhood に対し巨額の投資を行っている。およそ35%もの資金を提供しているため傀儡と言っても良いことから批判が集中した。前述にしたように Citadel LLC は大損をこいた Melvin Capital を救済した投資ファンドだ。

また過去に Robinhood はヘッジファンドにユーザの情報を売り渡すことで 700Mドル(約700億円)も儲けていた。米国証券取引委員会が調査に乗り出している。

アプリの名前の元となっているロビンフッドの冒険は皮肉なことに重税圧政を敷く権力者に対し、立ち向かう義賊の話である。しかも創設者らは2011年に巻き起こった「ウォール街を占拠せよ(Occupy Wall Street)」運動に触発されてロビンフッドを作ったにも関わらず、結果的に真逆のことをしてしまった。

これを受け Robinhood に対し30件もの集団訴訟を提起されている。

9. 次々に標的にされるミームストック

GME株を買えないと見るや reddit の個人投資家たちは更にショートされそうな標的を設定し大量購入した。これらは meme stock (※ミーム・ストック)と呼ばれるようになった。

※ミーム・ストックの初出がいつかはわからないが2018年にミーム・ストックについての投稿がみられる。この事件以前は注目株ではないにもかかわらず、20〜30代の若い成人が関心を寄せる銘柄のことを指していたようだ。例えば AMD など

その結果、2月2日に Robinhood は更に AMC、BlackBerry、EXPRESS、Genius Brands International や Nokia の株取引を制限した。

Robinhood アプリは Google ストアで★1爆撃という低評価レビュー攻撃を受けたが、それらおよそ1000件が Google によって削除されてしまった。

10. GME株急落

Robinhood の新規株購入制限や様々な機関がGME株の注文を処理できないとして取引が滞り、GME株は急落した。上記で述べた巨大ファンドが参戦して食い荒らした影響もあったのだろう。 ヘッジファンドは取引できるにも関わらず、なぜ個人投資家の取引が制限されるのかという不満で様々なSNSは溢れかえった。

WSB も阿鼻叫喚に包まれた。

11. 広がる疑心暗鬼

WSBではヘッジファンドがGSE株の株価を下げるため、「Short Ladder Attack(ショート・ラダー・アタック)」直訳すると短いハシゴ攻撃なるものを行ったという書き込みが広まった。

Short Ladder Attack とはヘッジファンド間で特定の株を大量に安く売り買いすることで株価を下げる攻撃のことだそうだ。証券システムは株がどこの誰が売買しているのかをカウントしていない。そのためヘッジファンド同士で安く売り買いを多数理返すことで証券システムに株価が多くの人の間でどんどん安く取引されているよう誤認させ、株価を下げさせるのだという。

調べてみると「Short Ladder Attack」なるもの存在しないようだがこれに近い攻撃を観測したという人もいた。どのようなシステムの穴があるのかはわからないが短期的なチャートで見ると株のボリュームが減っていないにも関わらず、価格が急落している場面がいくつもあった。

ヘッジファンドに屈してはいけないと鼓舞しあっていた個人投資家たちだが、このような疑心暗鬼も広がり結局運動は一気に縮小した。案の定 WSB では2月2日の急落以降 GSE 株をまだ粘り強く保有している人を嘲笑するような投稿も増えた。

勝ったのは誰か?

一番良い思いをした人は初動で投資して下がる前に一抜けした人たちだろう。逆にニュースになってから一儲けしようとしたり使命感にかられて乗り込んだ個人投資家が一番被害を被っているかもしれない。

上記したように投資ファンド側は大損したところもあれば、この機会を好機と捕らえて大儲けしたところもある。ウォール街の連中はいついかなるときも勝つ手段を見つけ出してくるのだから恐ろしいものだ。

おわりに

はじめはただの金儲けのためにこの騒動にのっかった人が多かったのだろう。

だが「勝ち組 VS 負け組」「ウォール街 VS アマチュア投資家」から徐々に「これが真のオキュパイ・ウォールストリートだ」と変遷していった過程が非常に興味深かった。

史上初めてSNS経由で集まった個人投資家らが株式市場を大きく揺るがした事件であり機関投資家やメディアと個人投資家や一般人の間にあった深い溝が浮き彫りとなった。

多くの人が学生ローンや家のローンの返済だけでも四苦八苦しているのにも関わらず、金融市場にはじゃぶじゃぶと金が流れ一部の人間が大儲けしている。実物経済と乖離している現象に嫌気が指しているという人がたくさんいたからこんなに盛り上がったのではないだろうか。そして個人投資家の取引が制限されてしまい、結果的には痛み分けとなったこの騒動で株式市場に失望したという個人投資家も多くみられた。

また Citadel LLC が Melvin Capital を救済したようにニューヨークのエリート投資家同士強いつながりがあることが顕になった。個人投資家たちはエリートたちが何百年もやってきた手法で儲けただけにも関わらず、機関投資家らはこの騒動に参加した人たちを野蛮人だと罵った。国家権力に圧力をかけて Reddit でこの動きを促した人物を捜査させようとする可能性があるとの報道もされている。

しかし Reddit のユーザたちはすべて公開情報をもとに議論をし、集団での投資に踏み切った。インサイダー情報や虚偽情報をもとに買い煽りしなければ違法とはならないはずだ。むしろ Robinhood のような企業が勝手にユーザの取引を制限してることが相場操作ではないかと指摘する声もある。ネットでのこのような集団行動が果たして今後どのような扱いになるのかも気になるところだ。

イーロン・マスクなどの有名人や共和党・民主党の議員もGameStop事件について言及している。米議会でも株式市場や投資ファンドのあり方についても議論されていくと思われる。

今後もしばらくは影響は続きそうなので注視していきたい。

おわり

Photo by Clay Banks on Unsplash

コメント