なみ

なみこんにちは、なみです。

毎月恒例の投資実績まとめ、今回は2022年11月分です。

11月の株式市場は、月初はやや下げとなりましたが、米消費者物価指数の伸びが予想以上に鈍化したことなどの影響で中旬にかけて株価が上昇しました。その後はアメリカの利上げ継続が意識される場面もありましたが、月末には、FRBのパウエル議長が12月にも利上げペースを和らげる可能性があると発言したことで一段高となり、月間では株価は総じて上昇し、2か月連続の上げ相場となりました。

株価の底入れ感が出てきている一方で、米国の景気後退懸念が強まっており、これから本格的な株価上昇が始まるかどうか、まだまだ不透明な状況です。

ということで現保有銘柄と投資額、それぞれの評価額と損益、さらに2020年9月からの推移を整理しましたので、皆さまの参考にしていただければうれしいです。

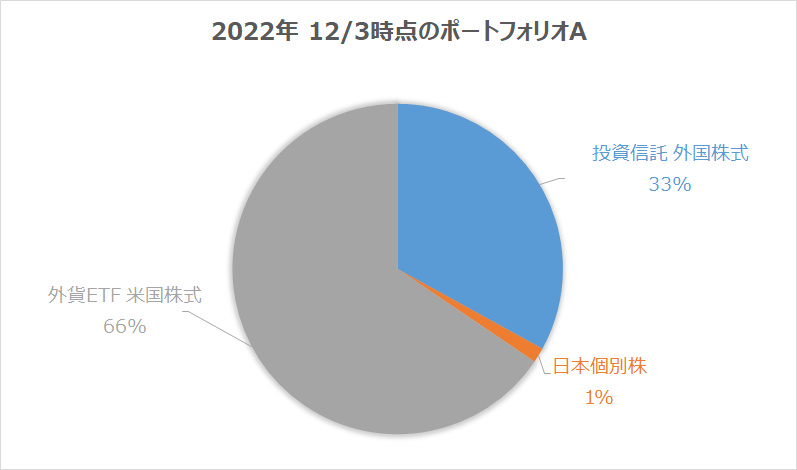

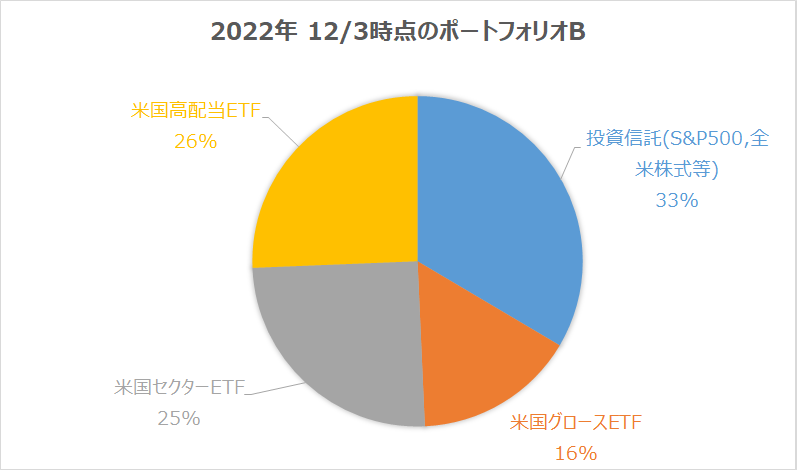

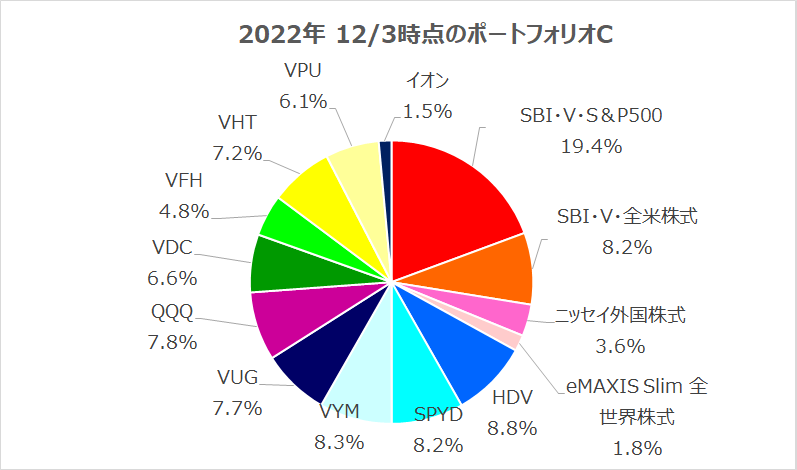

ポートフォリオ内訳

投資信託 外国株式

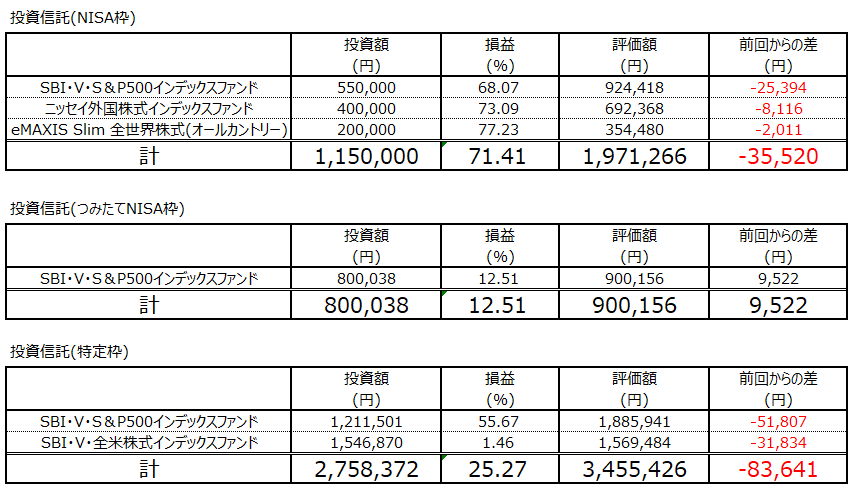

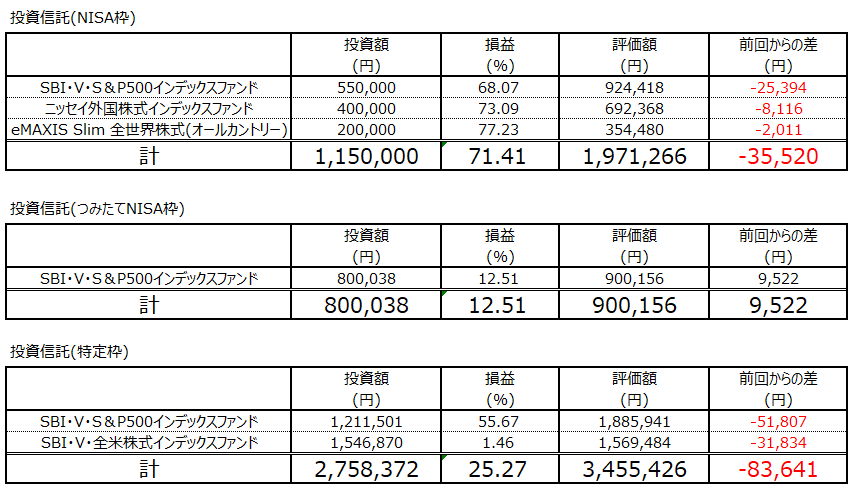

投資信託は、NISA枠でニッセイ外国株式インデックスファンド、eMAXIS Slim 全世界株式(オールカントリー)、SBI・V・S&P500インデックスファンド、つみたてNISA枠でSBI・V・S&P500インデックスファンド、特定枠で SBI・V・S&P500インデックスファンド、 SBI・V・全米株式インデックスファンドを保有しています。

今月の追加投資は、毎月1日の定期積立分として、つみたてNISA枠のSBI・V・S&P500インデックスファンドが33,333円、特定枠のSBI・V・全米株式インデックスファンドが16,600円です。

損益面では、前回の11/3と比較すると全銘柄でマイナス、あわせて11万円ほど含み益が減りました。米国株の株価自体は上がっているのですが、このところの円高の影響が思った以上に大きいですね、先月時点では1ドル147円だったのが12/3時点では135円、1か月で12円も下がってます。これが効きました。

国内個別株

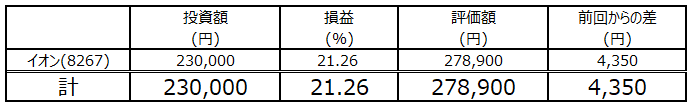

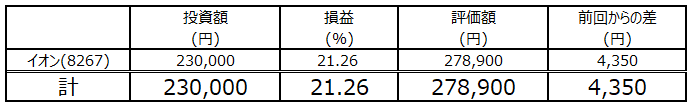

次は国内個別株。現在はNISA枠でイオンのみ保有しています。

今月も先月に続けてちょっとだけ上げて、今月は4,350円のプラスとなりました。イオンについては優待目的なので価格は特に気にしてません。ちなみに11月は優待で「すずめの戸締り」と「ブラックパンサー ワカンダフォーエバー」の2本の映画を1000円で鑑賞してきました。これからも当面保有していきます。

外貨ETF

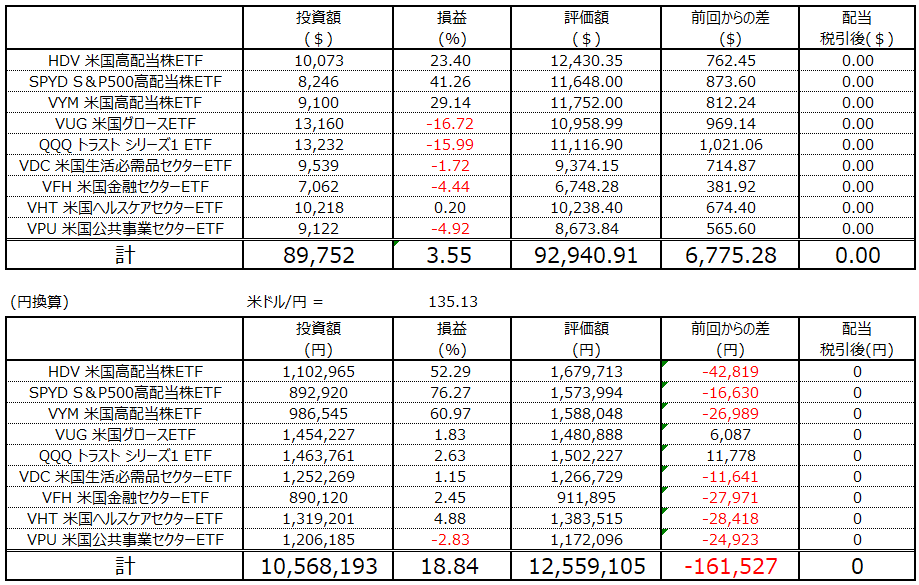

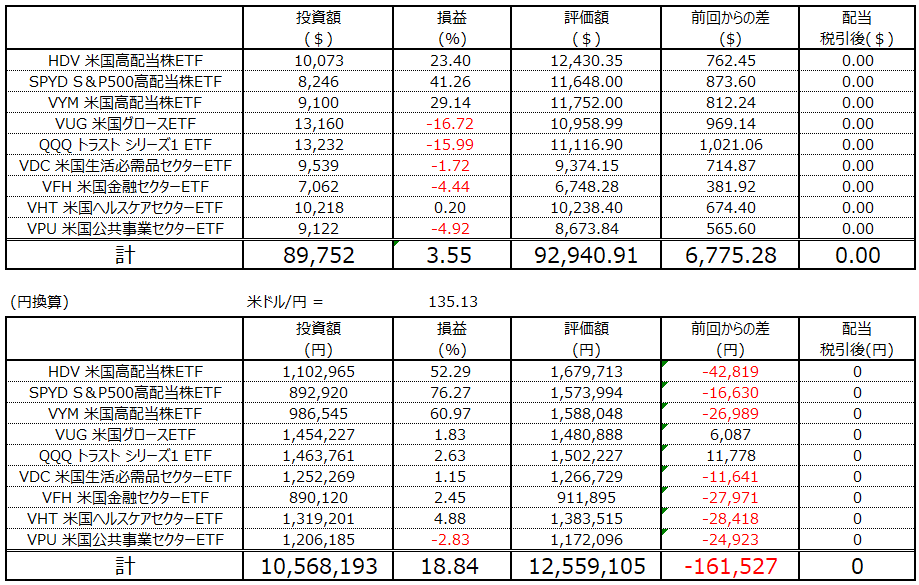

外貨ETFは、高配当株ETFとしてHDV,SPYD,VYMの3銘柄、グロース株ETFとしてVUGとQQQの2銘柄、セクターETFとしてVDC,VFH,VHT,VPUの4銘柄を保有しています。

損益面については、投資信託と同様、このところの株価の上昇によって、ドル建ての収支では6700ドルほど含み益が増え、ようやく損益がプラスに浮上したものの、円換算では円高の影響によって16万円ほど含み益が減ってしまいました。為替の影響、恐るべきです。

今月は追加投資、配当ともありません。

今月の損益と追加投資

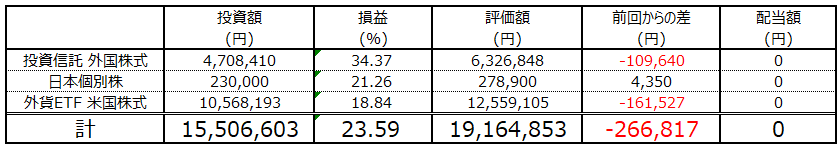

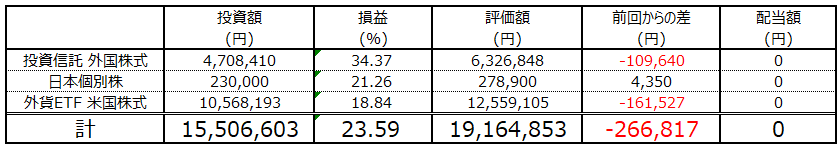

今回は、追加投資がS&P500と全米株式の投資信託の定期購入分だけで、株価自体が全体的に上昇したものの、ポートフォリオに大きな動きはありません。ポートフォリオAは先月と全く同じ、ポートフォリオBはグロースの値上がりによって少しだけ割合が上がってます。米国株関連の内訳ポートフォリオCもグロースのVUG,QQQの割合が上がり、値下がりしたVHT,VPUが下がってます。あとは誤差レベルの変化ですね。

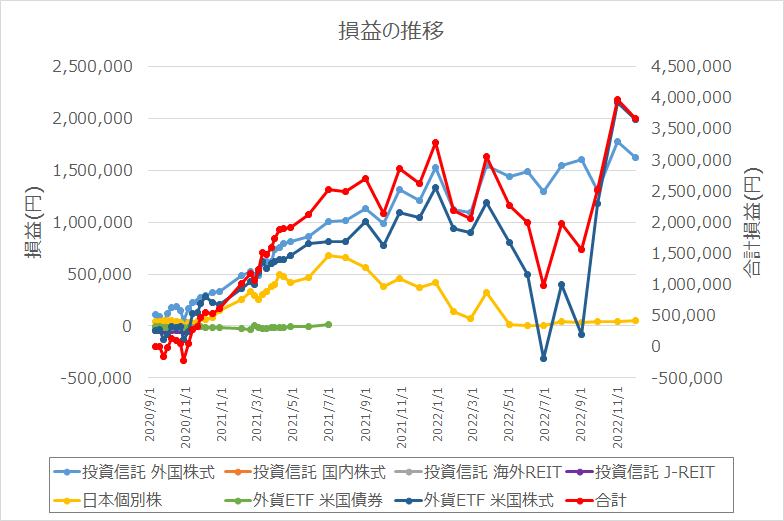

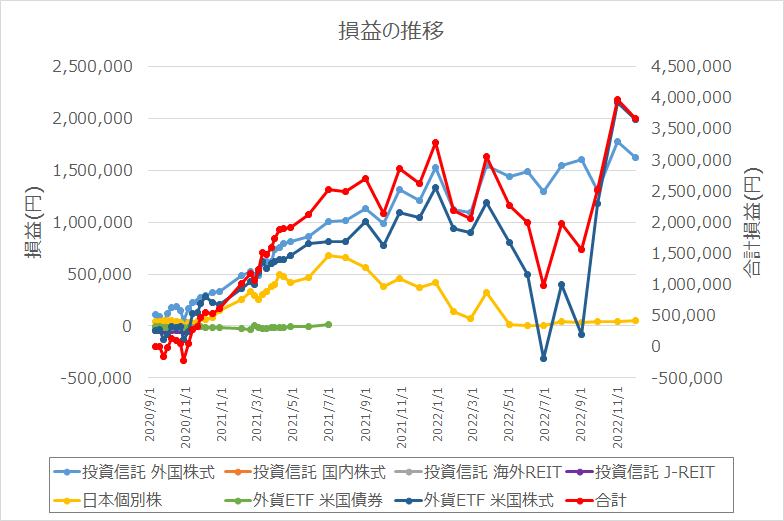

評価額全体の動きとしては、前月比マイナス26万円となりました。株価は結構上げてはいるのですが円高が、そりゃ12円も円高になったら評価額はドカンと下がります。ま、今までの株価の下げを円安でキャンセルしていた分が表に出てきたってことですね。仕方ありません。

今月の追加投資

今月は、投資信託の毎月1日の定期積立分として、つみたてNISA枠のSBI・V・S&P500インデックスファンドが33,333円、特定枠のSBI・V・全米株式インデックスファンドが16,600円分でした。

今月の配当

今月は残念ながら配当はありませんでした。来月は高配当株ETFのVYM,HDV,SPYDから配当がしっかり入るはずなので期待します。

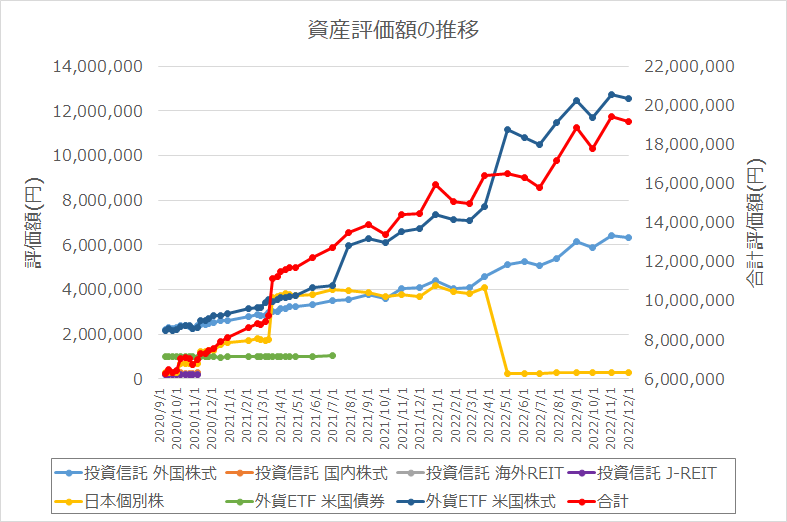

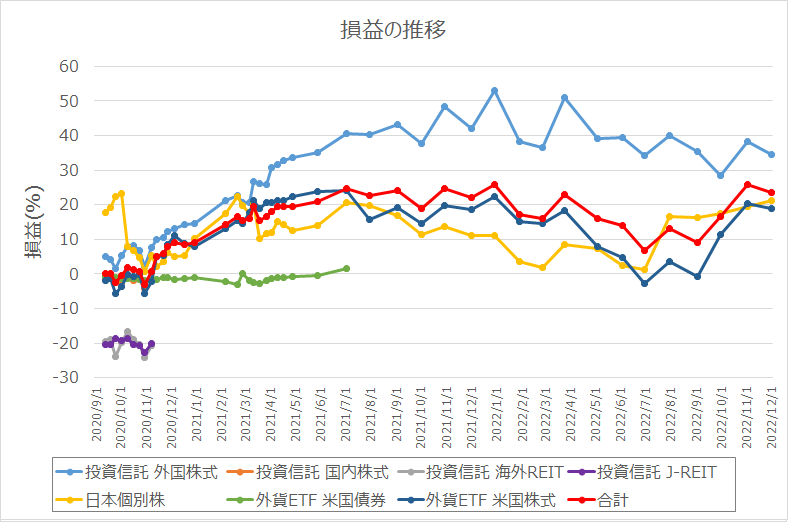

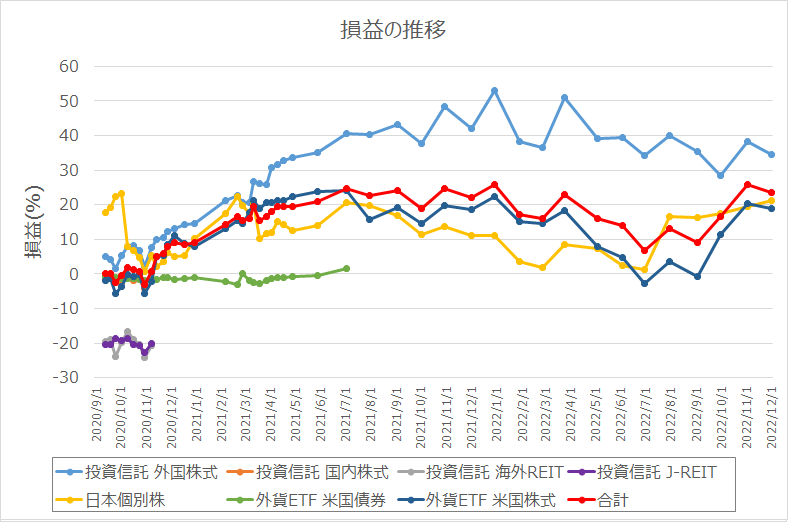

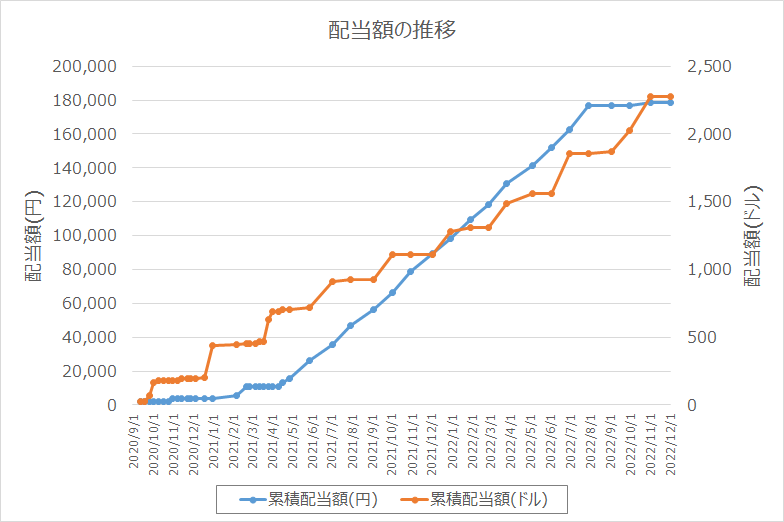

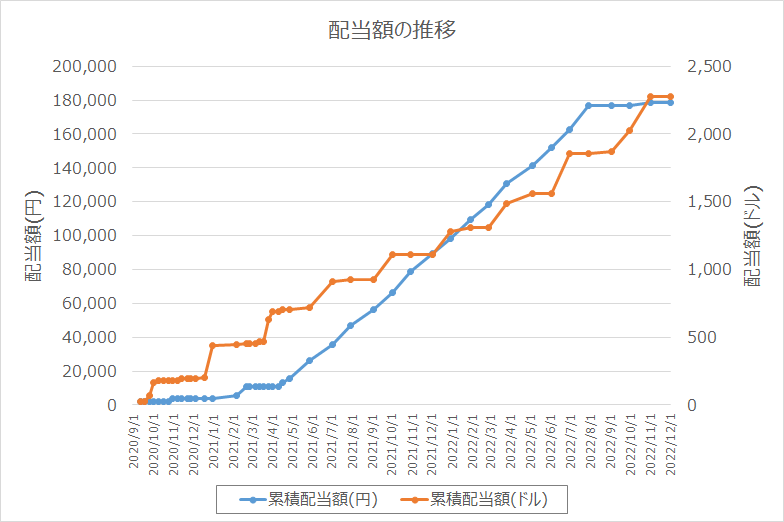

評価額、損益、配当額の推移

今月の資産評価額は1,916万円、損益は365万円のプラス、いずれも先月からやや目減りしています。通算利回りは+23.6%。為替の影響が大きかったものの、この程度のマイナスでよく踏みとどまったと考えるべきなのかもしれません。株価上昇のおかげさまです。

配当面では、今月ゼロなので横ばい。12月に期待です。

早いもので12月に入りました。米国の景気の先行指標はリセッション(景気失速)入りを示唆しており、これまで株価の重荷になっていた利上げペース自体は落ち着き、株価は持ち直してくると思いたいですが、今後はリセッションに伴う企業活動の支出抑制が家計の消費にも及ぶことが予想され、エコノミスト予想では来年前半にかけて米景気が停滞すると言われています。

景気減速局面では株価は調整しがちで、リセッションからの回復局面では株価は強く反発すると言われてはいますが、実際にリセッション入りするのか、そしてその場合の景気失速の深さや長さがどうなるかに注目が集まります。

アノマリーでは、12月は節税相場。節税のために含み損の株式を売却することが多く、株価が下がりやすくなるという株価アノマリーがあります。そして節税売りが一巡すると早ければ年末から1月まで買われるんだとか。為替の先行きも気になりますけど、今後に期待しましょう!

以上、皆さんの参考になればうれしいです。

👇👇👇ブログランキングに参加中 👇👇👇

👇押していただけると励みになります 👇

コメント