こんにちは。夫です。

今回は前回紹介した「一生お金に困らない資産形成の本質|サイコロジー・オブ・マネー」の続きです。ぜひこちらもみてくださいね。長期投資で大切なマインドセットが学べます。

前編では、

- 8億円以上の資産を残したアルバイト清掃員

- あなたの投資戦略を左右するのは生まれた場所と時代である

- 裕福になるより大切なこと

- 破産し名を残さなかったウォーレン・バフェットのもう一人のパートナー

など、長期投資のマインドセットやさまざまなエピソードを紹介しました。

世界的にベストセラーとなっている資産形成の本なだけあって、非常に本質的です。僕もいろいろな投資本を読んできたのですが、知らなかったエピソード、新しい考え方が盛りだくさんでした。

後半となる今回は、より具体的な投資の話を見ていきます。前半のマインドセットを身に付けた上で、実際に投資で資産を築くために参考にしてください。

半分以上失敗しても資産形成で成功できる

個別株に投資していると大きく値下がりした株に投資してしまうこともたくさんあると思います。

僕も保有している株の中で、40%以上下落している株がいくつかあります…

でも長期の資産形成ではいくつかの投資で失敗しても、たいした問題にはなりません。投資の世界には「テールイベント」と呼ばれるものがあり、それが資産形成を大きく左右するんです。

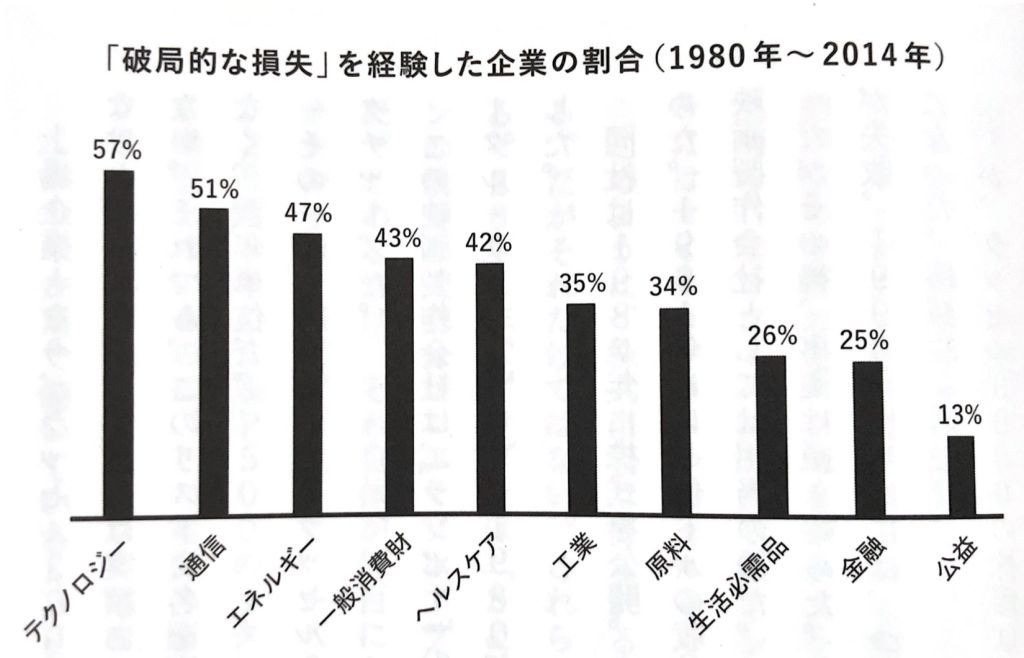

1980年から2014年までのラッセル3000の銘柄を分析したデータがあります。ラッセル3000は小型株から大型株まで、広範囲な米国株式を含む総合的な株式指数です。

サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット

上記のグラフは、ラッセル3000に含まれる企業の中で、破局的な損失を出した企業の割合です。公共事業セクターや金融セクターなど、安全性の高い企業でも2割程度、テクノロジー企業においては6割近くが損失を出しました。全体として、ラッセル3000に含まれる企業の4割は70%以上も下落しています。

しかしラッセル3000指数は、この期間に73倍以上も上昇しました。4割の企業が70%も下落しているのに、全体としては7300%ものリターンを生んだのです。

より詳しく分析すると、なんとこの期間のリターンの大半は、全体のわずか7%の超優良銘柄からもたらされたものだったんです。あなたもよく知っているアマゾンやアップルといった企業ですね。これらは何万%もの値上がりを見せたため、4割の投資が大失敗に終わったラッセル3000は、全体として7300%も上昇したんです。

これは銘柄選びだけではありません。投資は「安く買って高く売る」が基本なので、相場が上昇するタイミングだけ投資して、下落するタイミングでは資金を引き上げたらリターンが上がるように思えます。

では実際にどうなるのか、本書で紹介されている例を見てみましょう。

Aさんは上げ相場・下げ相場にかかわらず、とにかく毎月、米国のインデックスファンドに投資し続けたとします。

Bさんは景気後退を避けるため、毎月インデックスファンドに投資するけれど、景気後退が訪れたら売却して、しばらくは現金で貯めておきます。景気後退が終わったら貯まった現金をすべてインデックスファンドに投資します。

Cさんは基本はBさんと同じですが、景気の波をもう少しゆっくり捉えます。なので、景気後退が始まった6ヶ月後に株式を売却し、景気後退が終わった6ヶ月後に投資を再開します。

この3人の投資資金は毎月1ドル。1900年から2019年までの間にどれくらいの資産を築けるでしょうか?

Cさんはちょっと動きが遅いのであまり資産を築けなさそうですね。でもBさんは景気の波を敏感に捉え、景気後退が始まったら売り、終わったら投資するということを的確にやっています。Bさんが圧倒的に多くの資産を築きそうですね。

答えはこちら。

Aさん:43万5551ドル

Bさん:25万7386ドル

Cさん:23万4476ドル

なんとAさんの圧勝です。その理由はシンプルで、景気後退がきて株価が下がった時にも買っているので、上がった時のリターンがより大きくなるからです。

インデックスファンドの積立投資がいいというのは聞いたことがあると思いますが、それは相場の波に的確に乗ることが難しいからだと思っていました。たとえ相場の波にうまく乗れても、ただ投資し続けた人に負けるなんて、驚きです。

銘柄選びにしても投資タイミングにしても、間違っていても成功することができます。特に投資タイミングでいうと、Aさんは何度も間違え、高値掴みをしてきたでしょう。それでも、一番資産を多く築くことができました。

以前紹介した「株式市場の本当の話」という本では、ウォーレン・バフェットがかなりの損失を出し、数年以内に損切りしている銘柄も数多くあるというデータを紹介しました。でも、バフェットはやっぱり世界一の投資家です。その理由は、半分以上失敗しても、一部の銘柄で大きくリターンを上げているからです。

そして、自分が失敗したり、損失を出したり、挫折したりしたときに、何か間違いを犯したような気分になって落ち込んでしまう。だが実際には、私たちはお手本となる人たちと同じようにあるときは正しく、あるときは間違っているだけなのである。お手本となる人たちは、正しい行動で大きな成功を収めたのかもしれない。けれども、あなたと同じくらいの頻度で間違っていることも十分にあり得るのだ。

–サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット

投資には必ずリスクがあります。長期で資産形成を行うなら、投資で失敗すること、損失を出すことは何度もあるでしょう。その時はこの言葉を思い出してください。

ウェルスとリッチは違う

ウェルスは「富」という意味の言葉です。リッチにも似たような意味がありますが、こちらは「贅沢」というニュアンスが強いです。

前半で紹介したロナルド・リードはリッチではないかもしれませんが、十分なウェルスを持っていました。いまだに安い家に住み、中古車に乗り、コカコーラを飲むウォーレン・バフェットも同じかもしれませんね。

この違いはシンプルです。あなたの目的は1億円貯めることでしょうか?それとも1億円使うことでしょうか。

同じような問いかけですが、前者はウェルスを目的にして、後者はリッチを目的にしています。

リッチとは、収入が多く、それを使って贅沢な買い物をしている人で、1000万円以上の車、数億円のマンションに住んでいる人はリッチです。リッチな人を見つけるのは簡単です。ほとんどの人は自分からリッチであることをアピールしてくれます。

でも、ウェルスは目に見えません。こちらはまだ使われていないお金、まだ使われていない、まだ実行されていない”選択肢”だからです。ロナルド・リーはリッチではなくウェルスだったので、周りの人、家族でさえ気づきませんでした。

お金の量は、自由を手に入れるための選択肢の量を表します。お金があればあるほど、好きなことができますし、好きなところにいけますし、嫌なことを避けることもできます。

でもリッチはお金を使ってしまうので、自由を手に入れるための選択肢は多くありません。数億円の高級マンションのローンを支払うため、嫌な仕事でも20年、30年と続けないといけない場合も珍しくないからです。

でもウェルスは違います。彼らはまだ使っていないだけで、自由を手に入れるための無数の選択肢を持っています。ある程度のウェルスを手に入れたら、嫌な仕事をやめ、好きな場所で好きに生きることができます。

以前紹介した「お金のむこうに人がいる」では、お金の価値を「誰かが自分のために働いてくれること」だと言いました。リッチはお金を使ってしまったので、今度は自分が誰かのために働く番です。ウェルスはいつでも誰にでも働いてもらう自由がありますし、人のために働かない自由も持っています。

資産形成が難しい最大の理由は、多くの人が求めるウェルスの参考になる人が見つかりにくいからです。彼らは一見、そこまでお金を持っていないように見えます。僕たちはその人のお金持ち具合を、持っているお金の量ではなく、使っているお金の量で考えてしまいます。3億円の借金をして高級マンションを買った人をお金持ちと誤解する一方、安いアパートに住み金融資産3億円以上を持っている人をお金持ちと考えることは滅多にありません。

使わないウェルスを築く意味

ここまで読むと、使う予定がないウェルスを貯めることにどんな意味があるのかと疑問に思うかもしれません。

その理由を本書では「貯蓄によって得られる柔軟性こそが価値」だと言います。

現在、大半の仕事が頭脳労働で、テクノロジーの進歩によりどんどん競争が激化しています。日本で働くにせよ、ライバルは世界中の優秀な頭脳を持った人たち。つまり、知性が高いことは大きな強みにはならないのです。

もし貯蓄がなければ、日々の生活に追われ、将来の不安を抱えたまま生活することになります。知性の重要性が増し、さらに知性で勝つことが難しくなる今、そんな状態で高いパフォーマンスを発揮できるでしょうか?

でももし、十分な貯蓄があればどうでしょうか?コミュニケーション力や共感力など、数値で表しにくいソフトスキルを磨くために十分な時間を使うことができます。柔軟性があれば、キャリアでも投資でも人間関係でも、良い機会を見つけ、掴みやすくなります。

柔軟性こそ、知性だけでは勝てない現代における最強の武器になる。つまり、時間や人生をコントロールできることは、世界で最も価値のある「通貨」になりつつある。だからこそ、私たちは目的がなくてもお金を貯められる、貯めるべきなのだ。

–サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット

資産形成してどう使っていくかではなく、資産形成そのものによって生まれる心の余裕や選択肢の柔軟性こそが価値だというのは新しい考え方ですね。つまり、たっぷり資産を築き、やりたいことを自由にやっていれば、「そんなに貯め込んでどうするつもりだ!」なんて、どうでも良いということです。たくさん溜め込んで、気楽に自由に生きることが目的なんですから。

論理的であることより合理的であることを目指す

次に紹介するのは、論理的・数理的に正しい投資戦略がうまくいかない理由です。現在の投資はいろいろな金融工学に裏付けされた無数の投資戦略があります。論理的に考えて、市場平均を大きく超えるようなリターンを狙える戦略もあるでしょう。

でもそれらはうまくいかないことの方が多いと言います。

その理由は、人間はデータではなく、複雑で感情的な存在だからです。筆者は「このことを理解するのに時間がかかったが、一度理解したらファイナンスにおいてこれほど重要な事実はないと考えるようになった」と言います。

「お金について判断する時、数学的な計算だけに囚われてはいけない」というのは意外ですよね。お金は数字で判断するものです。数字で計画し、数字で行動します。

でも本書では論理的に一番正しい方法を取るのではなく、現実的に考えて、投資を長く続けやすく、自分が納得できる「合理的」な方法を取るべきだと言います。

ハリー・マーコウィッツという方を知っていますか?彼の「資産運用の安全性を高めるための一般理論形成」という論文は現代ポートフォリオ理論のもとになり、1990年にはノーベル経済学賞を受賞しています。金融工学に基づいた「論理的」な資産形成に関する書籍も出版されています。

つまり、金融工学に基づいた論理的資産形成法の伝説的な権威です。あるとき彼はインタビューでどのように投資しているのかを聞かれて、こう答えました。

私は、自分が株を持っていないときに株式市場が大きく値上がりした場合に感じるであろう後悔と、自分が株を持っているときに株式市場が大きく値下がりしたときに感じるであろう後悔について想像してみた。そこで、将来の後悔を最小化するという意図でポートフォリオを組むことにした。結果として、債券と株式に半分ずつ投資している。

–サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット

これは驚きです。金融工学の権威が、自分が発明した数式や理論ではなく、「将来の後悔」という数値化できないものを基準にポートフォリオを組んでいただなんて…

イエール大学の研究で「若者が老後資産をつくるために株を買う場合、2対1の割合で借入をして、レバレッジをかけ、多くの資金を投入すべきだ」と発表されたことがあります。同時に年齢を重ねるごとにレバレッジの割合を減らすことなどが提案されました。

この研究はさまざまなデータから、もし若い時にレバレッジを使って資金を失ったとしても、その翌日から同じ計画に従ってレバレッジ投資を続けていたら、良い結果が得られることを示しています。

そしてこの戦略に従った場合、老後資産は一般的なファンドで投資するのに比べて9割多くなると主張しています。

たしかに、計算上はその通りです。論理的には正しい投資戦略と言えるでしょう。でも、資産を全て失った翌日も同じように投資できるのでしょうか?そんなことができる人はほとんどいません。自分の資産が半分、3分の1、時にはゼロになってしまった後、同じ戦略で投資し続けられる人は限りなくゼロでしょう。

人気のレバレッジETFもそうですね。長期で米国株が上がるなら、何倍でもレバレッジをかけていいように思えます。でも過去、レバレッジETFは90%以上暴落し、20年くらい最高値を更新しなかったこともあります。そんな時も投資し続けられるのか…できたら論理的に優れた投資戦略ですが、合理的に考えると無理そうですね…

本書では他にも、「知らない企業」より「好きな企業」への投資がリターンを生むとも言っています。これも論理的にはおかしい話ですが、合理的には間違っていません。好きで、思い入れのある企業であれば、多少の下落時にも持ち続けることができるでしょう。結局、投資は長期で続ければ何らかの成果が得られます。好きな企業を応援するつもりで株を持ち続ける。この非論理的行動が、合理的な資産形成につながるんです。

投資のリスクは入場料と考える

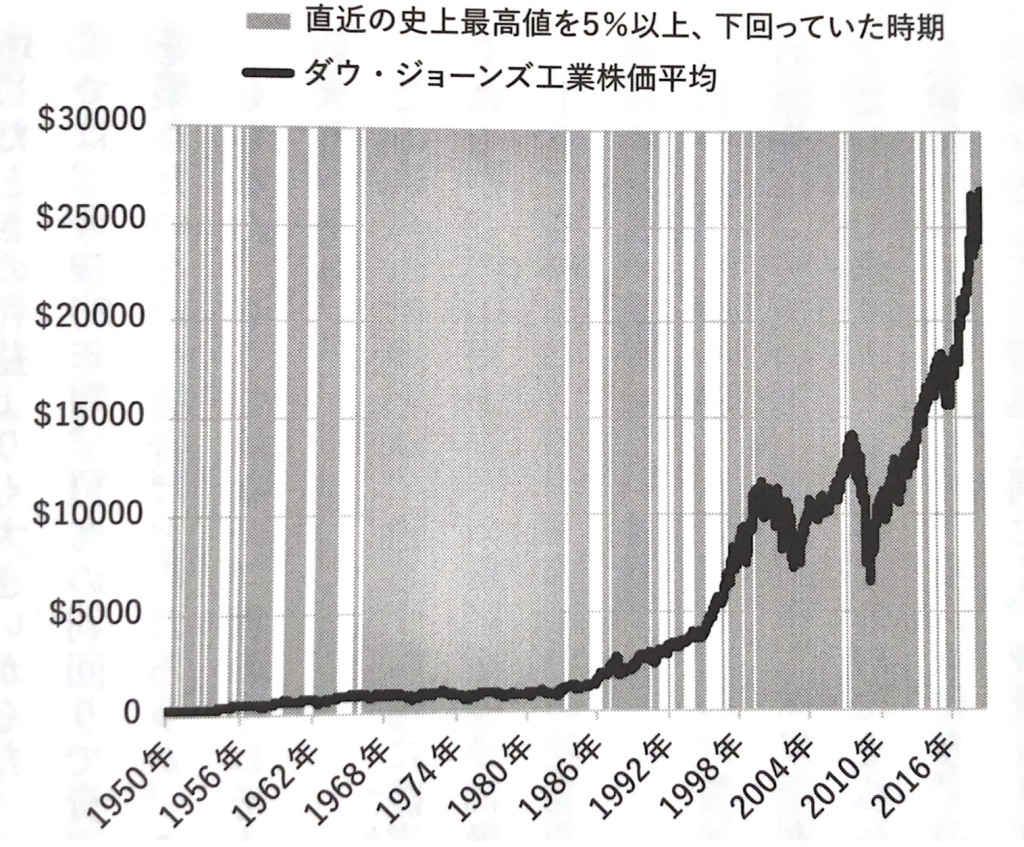

サイコロジー・オブ・マネー|ダウ平均株価の推移と下落期間

これはちょっと衝撃的なデータです。過去70年のダウ平均株価を表しています。グレーになっている部分は、直近の高値から5%以上下回っていた期間です。

ほとんどの期間がグレーになっていますね…つまり、どの時期に投資し始めたとしても、ほとんどの場合は一定期間損失を抱えることになったんです。投資で資産形成をする上でこのグラフは頭に入れておきたいですね…

ここで質問です。300万円の車が欲しいときあなたならどうしますか?

- 300万円支払って新車を購入する

- もっと安い中古車を探す

- 盗む

まさか3を選ぶ人はいないでしょう。ではもう一つ質問です。株式市場で資産形成をする時、どれを選びますか?

- 代償を支払い、ボラティリティや混乱を受け入れる

- 中古車を買うように、利回りは少ないが安定した銘柄を探す

- 車を盗むように、リターンは得てそれに伴うリスクは避けようとする

不思議なことに、多くの人が3の選択肢を選びます。でも、世の中無料で、リスクなく手に入るものはありません。

過去のいろいろなデータを見ると、株式市場に投資して放置するだけで勝手に資産が増えていくように思えます。確かにそれはその通りなのですが、先ほど見せた画像のように、資産を増やすはずの資産形成で、資産が減ってしまうことは当たり前にあるんです。

3の選択肢を選んだ人は、値下がりする前に売り、値上がりする前に買うためのいろんなテクニックを使おうとします。

でも、そんな都合のいいことはできません。ボラティリティ、リスクは株式市場に常に存在していて、それを受け入れず利益を盗み取ることはできないのです。

多くの人は株式市場の混乱や下落、変動を「間違った判断をしたことに対する罰金」のように考えます。そして正しい判断をすれば、それらを避けられると勘違いしてしまいます。でも、株式市場の混乱や下落、変動は罰金ではありません。むしろ、「将来の利益を得るために支払わなければならない手数料」なんです。

このことをイメージしやすい言葉があります。少し長いですが、その部分を引用してみますね。

ディズニーランドの入場チケットは100ドルする。だが、それを払う代わりに子どもと一緒に忘れられない最高の1日を過ごせる。昨年は1800万人以上がこの料金を払う価値があると考えた。この100ドルは、罰や罰金とは見なされていない。私たちは、明確に「料金」と定義されているものを支払う時、その対価として価値のある何かが得られることを期待する。

投資の仕組みも、これとまったく同じだ。ボラティリティは罰金ではなく、リターンを得るために必要な入場料なのである。

市場のリターンは決して無料では得られないし、今後もそうなることはない。世の中のあらゆる商品と同じく、代償を支払わなければならない。

<中略>

ディズニーランドに行く代わりに、入場料が10ドルの地元の公園に行くこともできるし、お金を一切使わず家にいることもできる。それでも楽しい時間は過ごせるかもしれない。

<中略>

ボラティリティや不確実性の高い投資への料金(リターンの代償)は、現金保有や債券のような「低額で遊べる公園」よりも高いそれは、高いリターンを得るために必要な入場料なのである。

秘訣は、「市場の入場料には支払うだけの価値がある」と自分自身を納得させることだ。それが、ボラティリティや不確実性と正しく付き合う唯一の方法になる。ただ我慢するのではなく、支払う価値のある入場料であると認識するのだ。

ただし、必ず報われる保証はない。ディズニーランドにも、雨が降ることがある。

それでも、入場料を罰金と考えていては、折角のマジックは楽しめない。

何かを得るためには、その代償が何かを見極め、それを支払うことが必要なのである。

–サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット

ボラティリティなど市場のリスクを「入場料」と表現するのは秀逸ですね。そう考えれば、無理に市場のリスクを避けるため短期投資に走って大損したりすることもありません。大きな暴落、長期の停滞でも、将来のより良い生活、資産形成のために高い入場料を払っているんだと思って、冷静に投資と向き合うことができそうです。

違うゲームをしている人から学ばない

Googleの株価は今割安でしょうか?今投資すべきでしょうか?

この質問への答えに正解はありません。立場によって全く違うからです。

30年という長期スパンでの資産形成を考えているなら、Googleの今後30年間の割引キャッシュフローの合計を冷静に分析して、今の価格を見極める必要があります。

10年以内に売却したいなら、Googleをはじめとするテクノロジー産業のポテンシャルや、今のGoogle幹部のビジョンなどが肝になってくるでしょう。

1年以内に売却するなら、Googleの製品サイクルや、相場全体の中期的な動きに注目する必要があります。

もし数時間から数日の短期トレードをしているなら、単にチャートの中に自分が信じるモメンタムのシグナルが出ているか以外、気にすることは何もありません。

このように同じ銘柄に対しても、人によって投資判断は全く違います。そして問題は、あなたが当てにする人は、あなたと同じ立場なのかどうかです。

多くの機関投資家は数ヶ月からせいぜい数年の範囲で考えています。50年後に資産を増やしたいと思って機関投資家になる人は誰もいません。彼らは四半期ごとのリターンで報酬が決まるからです。

そしてメディアに出てくるのは大体機関投資家、プロトレーダー、職業投資家の人たちですよね。彼らは一定期間ごとのリターンで評価されるので、彼らの判断基準は短期〜中期であることがほとんどです。長期で資産を作るなら、彼らの投資判断は当てになりません。それは彼らが間違っているからではなく、そもそも投資目的が違うからです。

普遍的な資産形成の真理

ということで今回は「サイコロジー・オブ・マネー|一生お金に困らない富のマインドセット」の後編ということで、本書の中から僕が大切だと思ったことをピックアップしました。

本書は全20章からなり、最終章では筆者自身が資産形成をどのように行っているかも紹介されています。

普通、資産形成の本だと自分の資産形成方法がメインになるのですが、本書では最後にちょっとだけ書いてあります。このことからも本書が資産形成の具体的な手段ではなく、最適な資産形成方法は人によって違うことを前提に、誰にとっても、どんな時代でも変わらないお金の真理がテーマだということがわかります。

2回に分けていろいろなことを書いてきましたが、全20章の半分程度しか紹介していません。ですが、本書の19章に大切な教訓が箇条書きでまとめられていました。最後にその部分を紹介して終わりにしたいと思います。

世界は巨大で複雑で、運に左右される要素もたくさんあります。なので、ほとんどの場合、何事も見かけほど良くも悪くもありません。自分や他人を評価する際には「物事がうまくいっているときには慎重に。うまくいかない時には寛容に。」を心に留めておきましょう。

資産形成とはこれくらいのスタンスで向き合うのがちょうどいいんです。

貯金とは「収入からエゴを差し引いたもの」です。実際、僕たちが最低限生きる上で必要なお金はそこまで多くありません。ほとんどの支出はエゴのために行っているんだと認識しましょう。将来より多くの選択肢を手に入れるためには、今エゴを抑え、優先順位の低い選択肢を我慢することも必要になります。

収入の◯%を資産形成に回す。年◯%のリターンを得る。そうした目的も大切ですが、何より大切なのは、自分にとって最適な状況を見極めることです。夜安心して眠れないなら、資産が短期間で2倍3倍になるようなハイリスクな投資を行うべきではありません。

投資家にとって最大の武器は元手やリターンではなく、時間です。ウォーレン・バフェットは元手やリターンではなく、時間を武器にしたことで世界一の投資家になりました。時間軸が長くなればなるほど、小さな成功は大きくなり、大きな失敗は小さくなります。

投資は未来に対して行うものなので、うまくいかないことが当然です。しかし、ラッセル3000は4割の銘柄が70%以上下落したにもかかわらず、全体として7300%も上昇しました。成功するごく一部の投資が、全ての間違いを帳消しにするパワーを持っています。ポートフォリオの大半がマイナスであってもそれを悲観することはありません。

自分の時間をコントロールできないことほど、幸せを妨げるものはありません。資産形成の最大の目的は、高級マンションに住むことでも、世界一周旅行に出かけることでもなく、好きなことを、好きな時に、好きな人と、好きなだけできる選択肢を持つことです。

目指すべきはリッチではなくウェルスです。高級時計が欲しい人は、高級時計ではなく尊敬と称賛を求めているんです。でもそれらを手に入れるために必要なのは、高級腕時計でもスポーツカーでもなく、優しさや謙虚さです。

目的を持った貯金も大切ですが、予測も定義もできないもののためにお金を貯めることほど素晴らしい貯蓄の理由はありません。人生では予測も定義もできない出来事に満ち溢れています。予測できることに備えるための貯蓄は、予測できないことに対処できません。

価値あるものはタダでは手に入りません。株式投資には不確実性やチャンスを逃した後悔など、値札がついていない代償があります。これを支払わずにリターンだけ得るなんてことはできません。

自分の望み通りになることはほとんどありません。常に、何が起こるかわからないと考えておきましょう。こうした出来事を避けることはできませんが、想定しておくことで耐えやすくなります。想定外のことに耐えなければ、長期の資産形成はできません。誤りの余地とは、自分の計画がうまくいかなかった場合の想定です。誤りの余地を持ち、どんなことがあっても市場から退場するという最悪の事態だけは避けましょう。

極端に節制し、1円でも多く投資して、1円でも多く資産を増やし、1日も早くリタイアする。そうした目的を立てる人もいますが、極端な計画、判断は避けましょう。計画が極端になればなるほど、想定外のことが一つ起こっただけで全てが台無しになります。

株式投資、資産形成には必ずリスクがあります。リスクを嫌って避けようとすると、結果としてリターンが減ることはすでに紹介した通り。どうせならリスクを好きになり、リスクがあるからリターンもあるんだと考えましょう。ただし、全てを失うようなハイリスクは、どんな時にも犯すべきではありません。

市場には短期で資産を増やしたい人、長期で資産を増やしたい人、余剰資金で趣味の投資を楽しむ人などいろいろな人がいて、それぞれが同じ市場の中で、違うゲームをしています。違うゲームをしている人の判断は役に立ちません。彼らに影響されないよう気をつけましょう。

資産形成について、唯一絶対の正解は存在しません。そして人は自分に都合のいい情報ばかりに偏ってしまいます。米国株が唯一の最適解だと思っているなら、そう思っていない人の意見も聞いてみましょう。

いやあ素晴らしい本でした。妻にも読んでもらおうと思いますし、僕自身、何度も繰り返し読もうと思います。長い記事をここまで読んでくれた方、ありがとうございます。一緒に、長期的に、リッチではなくウェルスを目指して資産形成していきましょう!

前編はこちら↓

この記事を書いた人

- かれこれ5年以上、変えることなく維持しているマッシュヘア。

座右の銘は倦むことなかれ。

最新の投稿

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする

自己啓発2024-01-07【The Long Game】長期戦略に基づき、いま最も意味のあることをする 資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解

資産形成2024-01-07賃貸vs購入論争はデータで決着!?持ち家が正解 資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資

資産形成2024-01-06「株式だけ」はハイリスク?誰も教えてくれない不動産投資 実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

実用書2023-12-18【Art Thinking】アート思考のど真ん中にある1冊

コメント