あなたもライフプラン表を作ってみましょう

- ライフプラン表って何?

- 面倒で大変そう

- ライフプラン表は何かの役に立つの?

こんな声が聞こえてきそうですね。

この記事ではエクセルを使って自分でライフプラン表を作る作り方を説明しますので、

- ライフプラン表を作るのに必要なお金が分かる

- ライフプラン表の作成を通してお金の知識が増える

- 作ったライフプラン表の活用ポイントが分かる

ライフプラン表は作り方が分かれば自分でも作ることができるのです。

現在から数十年後までのライフプラン表を作ってシミュレーションすることで、あなたの家のお金に関する問題点、課題が見つけられます。

ライフプランは一生涯にわたるお金の計画です。

余裕のある生活を目指して、ぜひチャレンジしてみてください。

ライフプラン表はエクセルで作れます

ライフプランを作るというのは具体的には、ここに述べるようなキャッシュフローの表を、将来も破綻しないプランで完成させることを意味します。

ライフプラン表はこのキャッシュフローの表のことを言い、一般にはエクセルなどのツールで作成します。

別の記事でも書きましたように、ライフプランには「すでに持ってるお金」「これから入る見込みのお金」「これから必要なお金」を含めます。

⇒ ライフプランの立て方とは?ゆとりある老後生活を実現するノウハウ!

ライフプラン表に含めるお金

すでに持ってるお金

- 貯蓄(現金、預貯金)

これから入る見込みのお金

- 毎月の給料や賞与、退職金(会社員)

- 売上から得られる収入(自営業)

- 公的年金、私的年金

これから必要なお金

- 通常の生活費(食費、光熱費、住宅費など)

- ライフイベントに伴う費用

- 自分や子どもの結婚

- 自動車や住宅の購入

- 子どもの教育(入学金、授業料、塾費用など)

- その他

ライフプラン表の作り方:エクセル

ここからエクセルを使ったライフプラン表の作り方に入ります。

事前に準備するもの

ライフプラン表には収入と支出の金額を記入していきますので、それを確認できるものを事前に準備しておきます。

例えば次のようなものです。

- 源泉徴収票(会社員の場合)

- 確定申告書(自営業者、個人事業主などの場合)

- 年金の予測

- 貯蓄の額が分かるもの(預金通帳など)

- 基本的な生活費が分かるもの(家計簿など)

- 支払っている保険料が分かるもの(保険証書など)

- ライフイベントで想定している金額(住宅購入費用、退職金、教育費、老後資金など

人によってはこの他にもあると思います。

ライフプランに影響しそうなものは金額を確認しておきます。

なお金額は、とくに予測や想定の金額は厳密である必要はありません。

そもそも将来の予測はどんなに詳細に分析してもズレるものですから、分からないものは大雑把な仮の金額を想定しておいてください。

事前準備に時間をかけるよりもキャッシュフローの作成やチェック、対策の検討に時間をかけるようにします。

ライフプラン表の形

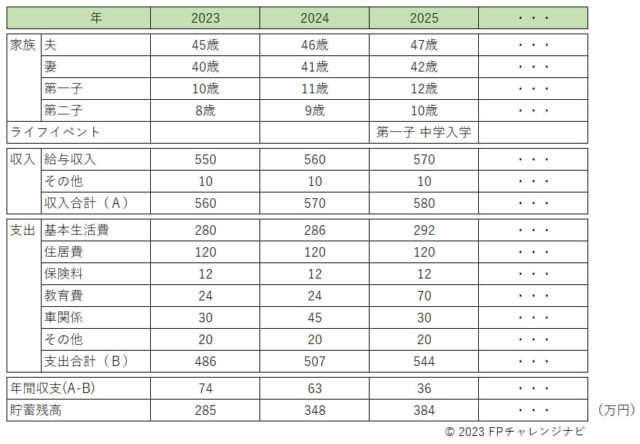

ライフプラン表は下の例にもありますように、縦軸は一般的には上から家族構成、ライフイベント、収入、支出、貯蓄残高を記載していきます。

これらを1年ごとに横軸方向に伸ばしてきます。

上のライフプラン表は大まかな構成を示すための一例です。書きやすいようにアレンジして構いません。

エクセルのテンプレートを無料でダウンロードできます

ライフプラン表はエクセルで自作できますが、日本FP協会などのホームページからテンプレートを無料でダウンロードして使うこともできます。

日本FP協会

マイクロソフト

⇒ ダウンロードページ(ライフマネープランシート(1年間、10年間))

ライフプラン表の作り方

ライフプラン表はおおよそ次の流れで作成していきます。

1.家族構成を記入する

家族全員のメンバを年齢とともに記入します。

これにより子どもの教育費が必要な時期、子どもが独立する時期、自分が引退する時期などがイメージしやすくなります。

2.ライフイベントを記入する

家族のお金に影響するイベントをライフイベントとして該当する年に記入します。

下にライフイベントの一例を挙げておきます。

- 住宅の購入(⇒ 購入の頭金やローンの発生)

- 退職(⇒ 収入の減少、退職金の受取り)

- 子供の入学(⇒ 教育費の発生)

- 自分の結婚

- 子どもの結婚(⇒ 結婚資金の支援)

- 子どもの独立(⇒ 家族の生活費の減少)

- 自動車の購入

3.収入を記入する

給与収入、年金収入、事業収入などを記入します。

定期的にある程度の規模の投資収益がある場合は、それも記入します。

なおライフプラン表では実際の過不足を判断するため、収入は可処分所得で記入するのがポイントです。

可処分所得 = 年収 -(社会保険料+所得税+住民税)

また金額が平均して年々増加していく、あるいは減少していくと考えられる収入もあります。

その場合は、毎年○%ずつ増やした値を記入していくなど、変動率を意識した金額を記入していくことで、より正確になります。

4.支出を記入する

基本生活費、住居費(住宅ローン、賃貸料など)、保険料、教育費、車関係(駐車場代、税金、車検費用など)、その他、定常的に必要となる支出を記入します。

また上に書いたライフイベントに応じて一時的に必要となるお金があれば、その金額を該当する年に記入します。

なお支出についても収入と同様に変動率を考慮できるものは金額に反映します。

例えば年々の物価上昇を考えて基本生活費を毎年○%ずつ増やしていくなどが考えられます。

5.貯蓄残高を記入する

預貯金を記入しますが、株式や投資信託など換金性のある金融資産もあればその額もプラスします。

基本的な考え方として、貯蓄残高の額は前年の貯蓄残高に当年の収支を加味した金額になります。

貯蓄残高 = 前年の貯蓄残高 ×(1+年利率)+ 当年の収入 ー 当年の支出

何年か後を見据えた資金計画を組み込む場合は

ライフプランを作っていると、何年か後を見据えた資金計画を組み込む必要がでてくることがあります。

例えば結婚資金やお子さんの教育資金を貯める際には、○年後に○○○万円が貯まっているには毎年いくらずつ貯金すればよいのか計算しなければいけません。

また退職金が入った際には、これを○○年で使い切るとすると毎年いくらずつ使えるのか計算しなければいけません。

単純に金額を年数で割ってもおおよその見当はつくかも知れません。

しかし貯めている途中や使っている途中には、実際には金融機関に入っているお金には運用益(利息など)が付きます。

これも含めてより正確な金額を出すにはファイナンシャルプランニングで使う6つの係数のどれかを使います。

6つの係数については下の記事で説明していますのでご確認ください。

⇒ 6つの係数をライフプランの資金計画に活かそう!覚え方はFP試験にも役立ちます

エクセルでライフプラン表を作ったら

ライフプラン表を作成すると毎年の収支のバランスをはじめ、いろいろなことが見えてきます。

大事なポイントは下の2点です。

- 将来にわたって生活を維持できるか

- 必要なときに必要なお金を用意できるか

これらをチェックして必要であれば対策を考えて、ライフプランを見直します。

詳しくは下の記事でご確認ください。

⇒ ライフプランの立て方とは?ゆとりある老後生活を実現するノウハウ!

ライフプラン表のエクセルでの作り方:まとめ

ライフプランを立てたことがない人はこの機会に立ててみることをお薦めします。

もし今回紹介したような表形式で一から作るのが大変であれば、ネット上のツール(アプリ)を使っても、かなり正確に作れます。

ネット上のツール(アプリ)を使ってシミュレーションしてみた例を別記事で説明しています。

参考にしてみてください。

⇒ ライフプランのモデルケース:4人家族を例に専用ソフトでシミュレーションしてみました

お金の基礎知識は誰にでも必要です

今回の記事で取り上げたテーマのほかにも、人生で「お金」に関わるシーンはたくさんあります。

その際に基本的な知識が有るか無いかで、結果が大きく違ってきてしまうことがあります。

幅広いお金の基礎知識を学ぶにはFP(ファイナンシャルプランナー)の資格を目指すのが効率的です。

下の記事では、FP(ファイナンシャルプランナー)の資格が自分のためにも役立つ代表的なシーンを9つ紹介しています。

さらっと読める記事ですので、ぜひチェックしてみてください。

⇒ ファイナンシャルプランナー資格が自分のためにも役立つ9つのシーン!何級まで取ればいい?